四度递表才叩开资本市场大门的第四范式,交出了上市后的首份业绩报告。

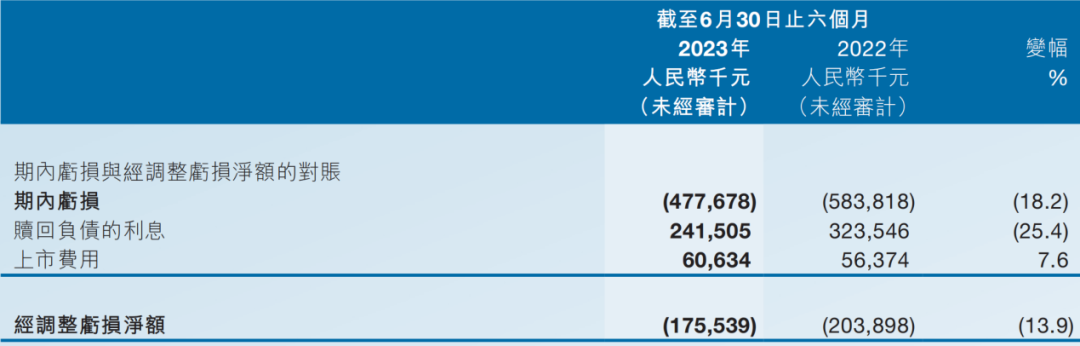

财报显示,2023年上半年,第四范式的总营收为14.68亿元,同比增长38.7%;调整后净亏损为1.76亿元,同比收窄13.9%。

第四范式的经营业绩得以改善,原因在于两大业务分部的销售额增加所致。

按照业务划分,第四范式的两大业务分为先知平台及产品和应用开发及其他服务,其中,作为先知平台及产品的细分业务,软件使用许可收入为3.42亿元,同比增长49.3%,占总营收的比例为23.3%;SageOne收入为4.14亿元,同比增长36.9%,占总营收的比例为28.2%。两个细分业务的增长,也带动了先知平台及产品同比增长42.2%至7.56亿元,占总营收的比例为51.5%。同期,应用开发及其他服务收入为7.12亿元,同比增长35.2%,占总营收的比例为48.5%。

图源:第四范式财报

尽管经营业绩有所改善,但第四范式仍面临着持续亏损、盈利艰难等问题。此外,在大模型浪潮之下,第四范式也已加入其中,但距离将研发投入转化为商业价值仍有漫长的路程。未来,饱受亏损之痛的第四范式能否借助大模型开启一扇新的大门?

01.

盈利能力堪忧

第四范式将自己定位为“以平台为中心的决策类人工智能提供商”,截至2022年,在决策类人工智能赛道中,第四范式的市场占有率居于首位。

作为决策类人工智能“独角兽”,第四范式备受投资机构的青睐。

天眼查显示,上市前第四范式共经历了11轮融资,累计融资额约为70亿元,投资机构包括红杉资本、创新工厂、众为资本、渤海产业投资基金、越秀产业基金、基石资本、松禾资本以及包括中国工商银行、中国农业银行、中国银行、中国建设银行、交通银行在内的五大国有银行。与此同时,估值也从2667万美元增长到29.52亿美元,整整翻了108倍。

尽管如此,第四范式仍严重缺乏“造血能力”。

根据招股书和财报,2020年至2023年上半年,第四范式的总营收分别为9.42亿元、20.18亿元、30.83亿元和14.68亿元;产生净亏损分别为7.50亿元、18.02亿元、16.53亿元和4.78亿元,三年半时间累计亏损46.83亿元;经调整后的经营亏损净额分别为3.86亿元、5.69亿元、5.48亿元和1.76亿元。

图源:第四范式财报

对于亏损严重的原因,第四范式曾在招股书中表示,主要由于为开发及增强解决方案和技术栈而产生的研发开支;为提高品牌知名度和扩大用户群而产生的销售及营销开支;支付雇员的以股份为基础的薪酬;以及授予投资者的若干非经常性优先有关的赎回负债的利息开支。

高额的研发投入是亏损严重的主因之一,与众多人工智能企业一样,第四范式的研发投入十分巨大,2020年至2023年上半年,第四范式研发费用分别为5.66亿元、12.49亿元、16.50亿元及6.61亿元,占总营收的比例分别为57.3%、55.3%、53.5%和45.0%。第四范式在招股书中坦言,其需要在研发方面投入大量资源(包括财务资源)以引领技术进步,从而使解决方案保持市场创新力及竞争力。因此预计研发费用将持续增加。

盈利能力的缺失,导致第四范式不得不冲击资本市场,以寻求资金链的延续,于是在2021年8月、2022年2月、2022年9月,第四范式三次递交招股书,但因六个月内未通过聆讯,其IPO申请状态均转为“失效”,直到2023年4月,第四范式第四次向港交所递交了招股书,并最终在9月正式通过了聆讯。

9月28日,第四范式正式登陆港交所,发行价为55.6港元/股,截至当日港股收盘,其股价最终上涨5.22%至58.5港元/股,对应总市值为271.48亿港元。

虽然成功上市,但投资者对于第四范式并没有抱太大希望,截至10月10日港股收盘,第四范式股价为53.95港元/股,跌破了发行价,对应总市值为250.36亿港元,超过20亿港元的市值已灰飞烟灭。

02.

大模型难救场

OpenAI于2022年11月推出的新型AI聊天机器人工具ChatGPT在一夜之间火爆全球互联网,引发了新一轮的AI产业革命。截至2023年4月,ChatGPT的全球访问量再创新高,达到17.6亿次,仅次于谷歌、百度等搜索引擎。

面对强势崛起的ChatGPT,越来越多的企业开始关注并投入到底层基础设施大模型的研发之中,第四范式也已入局其中。

2023年4月,第四范式发布了发布了大模型产品“式说3.0”,并提出AIGS战略(AI-Generated Software),即以生成式AI重构企业软件,切入企业软件市场。

第四范式联合创始人胡时伟曾表示,第四范式看到大模型的商业机会,是企业数字化转型巨大提速的可能性。大模型让企业的数字化从决策走向执行,由于执行的数字化得以解锁,执行的过程被记录下来,企业的高质量的数据会越来越多,决策数字化本身的市场也会随之放大。具体到公司业务增量上,基于大模型的加持,公司帮助企业所做的数字化转型将扩大1-2个数量级的市场规模。

不过,大模型很难成为第四范式的救命稻草。

首先,硬件是一笔巨额投入,根据美国市场研究机构TrendForce推算,处理ChatGPT的训练数据需要2万枚GPU芯片,而随着OpenAI进一步展开ChatGPT和其他GPT模型的商业应用,其GPU需求量将突破3万张(该报告计算以A100芯片为主)。

此外,训练大模型的成本也不容小觑,根据国盛证券发布的《ChatGPT需要多少算力》估算,GPT-3训练一次的成本约为140万美元,对于一些更大的LLM(大型语言模型),训练成本介于200万美元至1200万美元之间。以ChatGPT在1月的独立访客平均数1300万计算,其对应芯片需求为3万多片英伟达A100 GPU,初始投入成本约为8亿美元,每日电费在5万美元左右。

其次,人工智能技术正在高速迭代发展,产业发展仍处于早期阶段,不确定性较高,众多科技巨头纷纷在此领域布局,未来行业竞争可能会进一步加剧,如果技术进展不及预期,第四范式可能会面临无法实现预期收益的结果,进而导致收入减少面临亏损。

还值得一提的是,现阶段入局大模型的企业众多,但真正实现大模型产品落地的却很少,从实际情况来看,目前企业在推进大模型产业化落地过程中仍面临多重难题,比如模型体积大导致训练难度高、算力面临掣肘、数据质量参差不齐、迭代缓慢、与行业难以高度融合等等。

根据财报,大模型还未对第四范式的经营业绩形成明显助力,未来,能否借助大模型之势突破发展的天花板,同样也是一个未知数。

03.

第四范式未到终局

人工智能企业寄希望于通过上市实现“补血”,但从目前的情况来看,即使是已经成功上市的商汤科技、云从科技等,经营业绩和二级市场表现都不算太好。

商汤科技于2021年12月登录港交所,而财报显示,2023年上半年,商汤科技的总营收为14.33亿元,同比增长 1.3%;净亏损为31.43亿元,同比收窄2.0%。2020年至2023年上半年,商汤科技的净亏损分别为121.58亿元、171.40亿元、60.45亿元和31.23亿元,三年半时间累计亏损384.66亿元。

无独有偶,2022年5月,云从科技在科创板成功上市。2023年上半年,云从科技的总营收为1.64亿元,同比下降58.16%;净亏损为3.04亿元,同比收窄6.53%,三年半时间累计亏损超过26亿元。

在二级市场上,商汤科技和云从科技的表现同样一言难尽,其中,商汤科技的发行价为3.85港元/股,而云从科技的发行价格为15.37元/股,截至10月10日港股和A股收盘,前者的股价已较发行价跌去63.12%至1.42港元/股,后者的股价也较发行价跌去5.73%至14.49元/股。

可见,上市并非第四范式的终局,其盈利能力堪忧的背后,折射出的是整个人工智能产业商业化的困境与挑战。人工智能技术的研发周期长、投入大,企业需要经过长时间的积累才能实现盈利。而且,人工智能行业的市场竞争非常激烈,企业需要在技术、产品和商业模式等方面不断创新才能保持竞争力。

不过,在二级市场上,利益仍是投资者最主要的投资标准。现阶段,投资者对于人工智能企业仍有信心,但如果商业化迟迟无法落地,没人会为长期亏损的人工智能企业埋单。上市只是一个开端,包括第四范式在内的人工智能企业还有很长的路要走。(DoNews)

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握