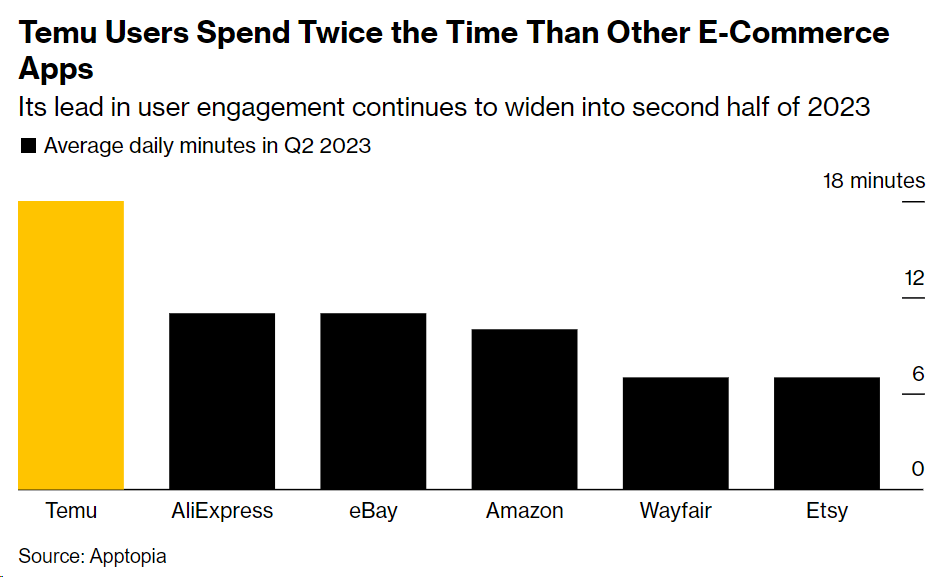

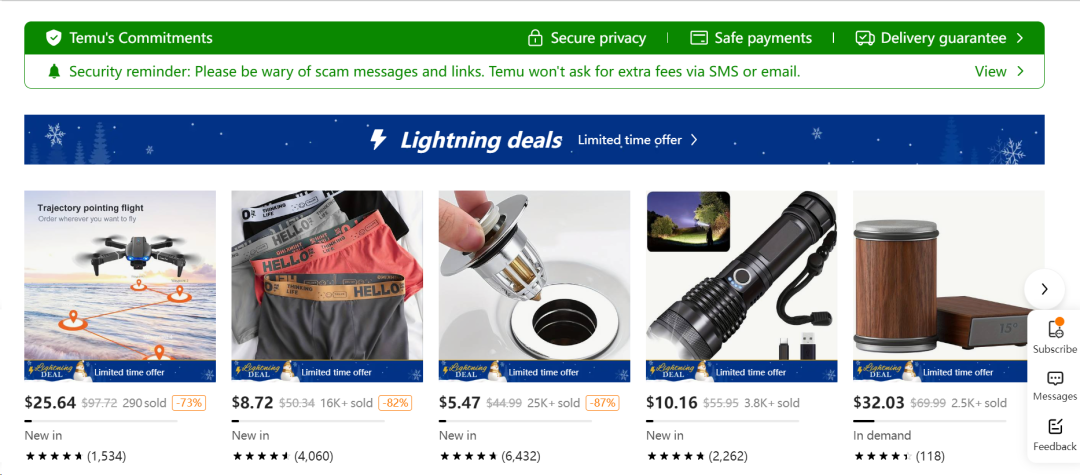

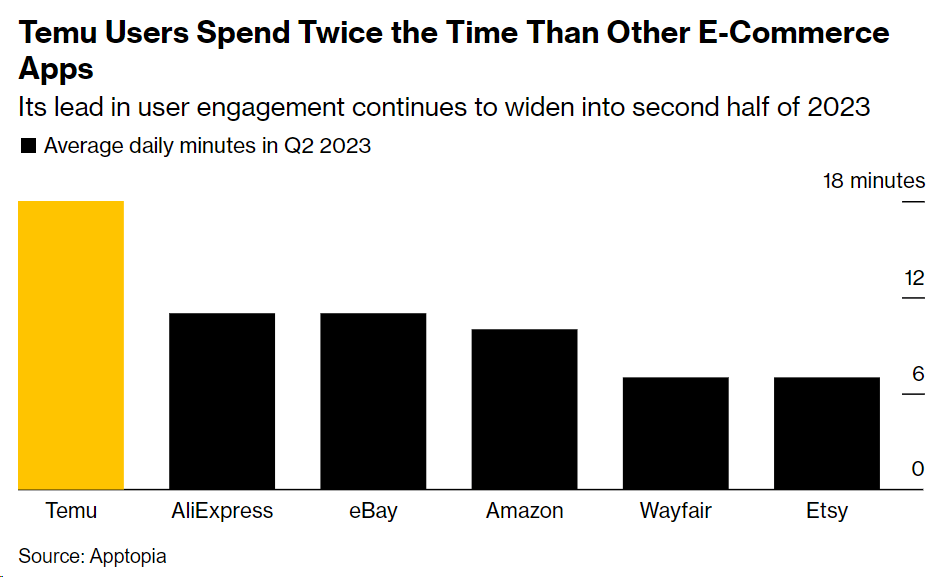

2023年,人工智能聊天机器人程序ChatGPT在全球引发了热潮。除了ChatGPT,中国跨境电商平台Temu在北美等48个国家“狂飙”,也成为了全球一大热闻。Temu成为2023年美国下载次数最多的iPhone应用,而统计信息来自Apple官方。2023年12月12日, App Store全球编辑团队发文表示,Apple评选了2023年最受欢迎的应用和游戏,2023年美国“热门免费iPhone应用程序”(Top Free iPhone Apps)榜单上,Temu位列第一,超过了CapCut(剪映海外版)、TikTok、Instagram、Google、YouTube等全球头部应用。日前,SimilarWeb发布的数据显示,2023年12月,Temu的独立访客数量达4.67亿,与速卖通(Aliexpress)持平,排名全球第二。亚马逊以26.59亿用户位居第一。Shein拥有1.723亿用户,排名第三。Temu正在抢占亚马逊等头部电商应用的用户使用时长。研究公司Apptopia的数据显示,2023年第二季度,美国购物者在Temu上花费的时间几乎是亚马逊等主要竞争对手应用程序上花费时间的两倍。消费者每天在Temu的应用程序上花费18分钟,而在亚马逊上花费10分钟。报告称,用户花在Temu上的时间持续增加,10月份延长至约22分钟,并扩大了与亚马逊、沃尔玛和塔吉特(Target)等购物巨头的差距。销售5美元以下的家居日用品和10美元左右的女装,Temu成为新一代“海外版拼多多”,满足了欧美普通民众的消费需求。目前,Temu仍处于烧钱换规模、亏损求增长的阶段。根据研究机构Sanford C. Bernstein估计,今年Temu全球销售额或超130亿美元,但可能会出现36.5亿美元的经营亏损。可能要持续到2025年,Temu的亏损才会缩小。根据市场消息,Temu或将于2024年试水POP(Platform Open Plan)模式,也即以“自营+平台”双模式运营,第三方卖家将可以在平台上自主运营店铺。如果尘埃落定,必将抢占其他跨境电商平台更多的生意份额。这一年,Temu在全球“逆风”启航,并大肆扩张,并以独特的商业模式重塑行业格局。2024年,无论这匹黑马走向如何,都依然会抢人眼球。

联合国发布的《2023年世界经济形势与展望》报告指出,2023年,全球经济增速预计为1.9%,成为数十年来增速最低的年份之一。美国经济研究所的经济学家Peter Earle表示,Temu正受益于高物价和通货膨胀带来的购物疲劳。Temu的爆发,始于2023年2月。Temu斥资千万美元,在美国“超级碗”(全国橄榄球联盟的年度冠军赛)上投放了2条30秒广告,广告语“Shop like a Billionaire” 植入了1亿美国人脑中。超级碗的观众主要为18-34岁的年轻人,他们对价格敏感,同时也更容易接受新事物。Temu的低价优势,正好符合这类消费者的需求。播出当晚,Temu的APP下载量激增45%,日活跃用户数增长20%。趁着风头,Temu加速布局。2023年3月13日,Temu进入了澳大利亚、新西兰。两天后,Temu上线英国。此后一个月内,德国、法国、意大利、荷兰、西班牙站点相继开放。2023年3月,Temu的巨额广告费获得回报。平台订单爆涨,国内仓储不足,继而出现“爆仓”现象。深圳跨境电商卖家黎明于2023年4月入驻Temu全托管店铺,就遭遇“爆仓”事件,第一个产品上架就花了一个月时间。直到2023年7月,他都要为了“抢库容”熬夜到凌晨。他告诉霞光社,抢不到库容,就无法备货,产品就无法上架、售卖。为了加速仓库周转率,Temu也在2023年不断开设新的国内仓库,根据最新信息,Temu的仓库已超过40个。为此,Temu雇佣了约5万名外包工人,日夜分拣包裹。根据《晚点 LatePost》报道,2023年9月,Temu平均每天发出160万个包裹。截至2023年10月,Temu累计招募了9万名供应商,其中有55%的商家来自拼多多主站和多多买菜,多数为白牌商家。根据SimilarWeb发布的数据,2023年6月,Temu在全球拥有2.263亿用户,位居第四。当时排在Temu之前的依次是亚马逊(23.45亿用户)、速卖通(4.218亿用户)和SHEIN(2.513亿用户)。仅仅半年过去,到2023年12月,Temu的月独立访客数就达到4.67亿,超过了SHEIN和速卖通,仅次于亚马逊。目前,Temu已在北美、欧洲、中东、东南亚、拉美等地区的48国开设站点,全球主要国家市场都已被覆盖。

巨大的流量增长,离不开疯狂的广告投放。

《晚点 LatePost》报道指出,2023年2月投放“超级碗”之前,Temu每月的营销花费1亿~1.5 亿美元;而到2023年8月,Temu的投放费用已经超过3亿美元。中金于2023年12月发布了《Temu跟踪框架、UE模型和财务测算》,研报提到,现阶段Temu的营销费用正持续上行,暂未观察到优化迹象,Temu仍处于高速增长期,自然流量比例低于成熟电商平台,外部买量是主要用户来源。研报指出,预计Temu下单用户综合获客成本超过30美元,其中18美元计入营销费用,预计2023年营销费用约21亿美元,占GMV的12%,而且随着渗透率提高,Temu平均单位获客和维系成本仍会逐渐增加。随着投放增加,Temu的GMV急速增长。公开信息显示,2022年9月,Temu在美国上线时,月度GMV仅为300万美元,到了2023年第三季度,Temu的GMV已达50亿美元。

疯狂增长的Temu,开始让许多老牌电商玩家和线下零售商坐不住了。2023年12月5日,亚马逊针对服装类目商家,特别地推出了新政策。亚马逊全球开店信息显示,从2024年1月15日起,售价低于15美元的服装产品的抽佣比例从17%削减至5%,15-20美元的服装产品的抽佣比例从17%降至10%。由此,亚马逊加入“价格战”,抢低价服装类目的商家,而这正是SHEIN和Temu的优势领域。哈佛商学院营销学教授John Deighton说道,“亚马逊正面临着有史以来第一次真正的竞争。”竞争的直接挑战者,就是Temu等电商平台。谷歌搜索以及移动消费情报公司GWS Magnify于10月发布的报告指出,估计2023年9月有8240万购物者使用Temu应用程序。2023年9月,使用亚马逊的购物者数量平均为1.42亿,较2022年9月亚马逊的每月用户数1.49亿,减少了约700万人。为此,2023年,亚马逊把目光放到中国,重点关注中国产业带,明显有意于“抢”供应链。2023年8月,亚马逊全球开店发布“产业带启航十条”扶持计划,其中包括推出“亚马逊企业购产业带加速器”计划,深入九省十九城产业带,精准化扶持当地企业。2023年12月12日,在“2023亚马逊全球开店跨境峰会”上,亚马逊宣布在中国正式推出“亚马逊供应链整体解决方案”(Supply Chain by Amazon)。此外,峰会上,亚马逊还宣布“亚马逊全球开店亚太区创新中心”落户深圳前海,这是亚马逊全球开店在全球的首个创新中心。

从销售规模和用户体量来看,亚马逊仍是行业无法撼动的老大。根据亚马逊财报,2023年第三季度,亚马逊电商业务销售额同比增7%至约573亿美元。但亚马逊的Prime会员数量增长存在困境。消费者情报研究机构CIRP估计,截至2023年3月,亚马逊在美国有1.67亿Prime客户,低于一年前的1.7亿。数据分析公司Earnest Analytics显示,截至2023年11月,Temu占据了美国折扣店类别近17%的市场份额。相比之下,达乐(Dollar General)为43% ,低于2023年1月份的57%;美元树(Dollar Tree)也从2023年1月份的32%下降到28%;五美元店(Five Below)为8% 。Earnest Analytics营销主管Michael Maloof也表示:“Temu的家居用品和消费品价格低廉,它对一元店等实体折扣店的威胁,比其他在线市场更大。”投资机构Running Point首席投资官Michael Ashley Schulman更直言:“Temu的口号是‘像亿万富翁一样购物’(‘Shop like a Billionaire’),他们运用了游戏方式和奖励机制,让在线购物变得有趣、轻松,还比一元店更便宜。”“sweeping the world”,外媒如是形容Temu,其影响力之大,超过此前任何一个中国跨境电商平台。尤其是在亚马逊为主场的欧美世界,Temu闯出一片天地,巨头也不得不忌惮。

“很多羊毛党,非常难缠。”阿拉伯语硕士毕业的肖晴,2023年进了Temu当售后客服。忍受不了过大的工作强度,她于去年年底选择辞职。入职时候,她是早班客服,工作时间是早七晚四。但实际上直到下班时间,她通常也完成不了工作量,往往要再加班两个小时,“碰上疑难的case,加班到八九点都很正常。”一方面工作时间极长,一方面Temu吸引来的海外“羊毛党”,令客服头疼。“不想花时间跟这些打交道,也是我离职的原因之一。不少客服都被气到离职。”肖晴说。Temu将拼多多的“砍一刀”等打法复制到海外,“仅退款”功能也不例外。这一功能,吸引了大批薅羊毛的消费者,除了Temu运营人员,Temu商家首当其冲。上海一位Temu商家就遇到这种情况。2023年7月的一天,她备货了100件产品,半夜上架了一款产品,第二天早上9点多发现产品已售空,接着其中93件被“仅退款”,涉及金额1302元,“我还以为是爆单,原来是遇到‘白嫖党’。”Temu强势进攻北美市场,“野蛮”手段频出,亚马逊也不得不与其正面交锋。2023年7月,WIRED杂志报道“Temu卖家正在克隆亚马逊店面”,根据其调查的数十个案例,许多中国亚马逊卖家声称他们的产品图片、详情页被Temu卖家盗用,他们向Temu投诉,要求删除图片,但并没有得到回应。实际上,早在2023年5月,健身器材品牌FitBeast的所有者在美国伊利诺伊州地区法院起诉Temu侵犯版权。据悉,Temu在其网站上以5美元的单价销售FitBeast的复制品,而在亚马逊上的单价为25.99美元。黎明也指出,Temu买手有意引导卖家效仿亚马逊的热销产品。然而,当亚马逊卖家将Temu卖家的侵权行为告上法庭时,Temu会下架产品,同时冻结商家资金。就在2023年5月,“Frisbee”商标所有者Wham-O Holding起诉了一些在商品信息中使用“frisbee”的Temu卖家,指控其侵犯商标权。随即,约5000名Temu卖家的账户和资金被暂时锁定。亚马逊发言人Mira Dix对此表示,“我们强烈谴责这种犯罪行为。如果卖家认为他们在亚马逊上的产品信息或图片被盗用在其他地方,我们鼓励他们联系我们的假冒犯罪部门(Counterfeit Crimes Unit)。”Temu销售的商品,在海外消费者中的评价褒贬不一。很多海外华人在社交媒体上的反馈,Temu的产品非常便宜,基本在10美元以下,但良莠不齐,容易“踩雷”。有人则认为,Temu的家居用品值得购买,“家居小物本来就是消耗品,用旧了就换,不必追求完美。”而“仅退款”功能,也能让消费者避免损失。2022年,Temu在海外被不少消费者投诉,2023年3月“爆仓”以后,Temu对产品的质检严格了。此前,黎明发了一批冰铲,因部分塑料手柄有污渍,就被整箱退货,运费会从卖家账户中划扣。低价且优质,这如同一个伪命题。然而,卖家不会做亏本生意。深圳跨境电商卖家何俊对霞光社表示,Temu要求以出厂价供货,利润极低,他们只能以劣质材料生产产品,“质检员不是专业的,我们自有办法,让他们看不出来。”

如今,Temu在美国App Store获得86万个评分,均分是4.7(满分5.0),尚属优秀。也就是说,尽管产品质量难以保证,低价仍然俘获了海外消费者的心。被称为“美版拼多多”的Wish,2020年上市的时候,市值超117亿美元。曾经,Wish用户数超3亿,一度是全球下载量最大的购物应用。狂飙之路,跟Temu如出一辙。但创始人低估了“品控”的重要性,监管缺失,平台乱象丛生,走向失控。2021年,Wish最大的市场欧洲遭遇滑铁卢——被法国当局勒令下架。公开消息显示,当年法国消费者事务和欺诈控制总局(DGCCRF)从Wish购买了140余种产品,并对产品进行了检测。数据显示,当时Wish大部分产品都不符合法规要求。

“Team Up,Price Down”,Temu以类自营的全托管模式,整合中国供应链,叠加美国关税优惠,将服装、家居用品等轻工业产品,以极低价格销往海外,创造了一种效率极高的电商模式。对于黎明等Temu全托管卖家来说,享受着Temu流量暴涨带来的订单增长之后,他们必须应对利润率微薄和降价压力巨大的问题。苏州工厂卖家刘宇从2023年3月开始经营Temu全托管店铺,主营户外运动产品。他告诉霞光社,如果提供跟1688相似的产品,卖家的供货价需要比1688更低,否则Temu不会通过核价,“利润卡得很死。”他说道,供给Temu产品单价都在5美元以内。Temu为供应商准备了一场“生死淘汰赛”。如果产品“滞销”(14天没有动态销售或者30天销量低于30件、销售额低于90美金),Temu买手会要求卖家一而再、再而三地降价;如果产品销量合格,但有多个产品报价,Temu也会要求卖家竞价,向最低价看齐。“备货一两万(件)后,工厂就会很被动。不降价的话就会退货给卖家,但退货过程包装可能破损,无法再次出售,只能接受降价要求。”刘宇说道。一旦降价至无法获得利润,很多卖家就会选择“亏本清仓”,直接关闭店铺,退出Temu。多数仍然坚持运营Temu全托管店铺的卖家,都看中其流量,尽管利润微薄,胜在订单量大,靠“薄利多销”来维持生存状态。何俊表示,他同时做Temu和SHEIN,SHEIN的销量只是Temu的十分之一。一方面挥洒巨额营销费,另一方面是极致低价的供应链,市场对Temu未来的盈利能力存疑。浙商证券于2024年1月发布了《Temu破局, Amazon变局——跨境电商行业深度系列》,报告对Temu做了盈利展望,“从订单、券后毛利、营销和物流,我们从多角度测算了Temu的预期业绩, 估计2024年GMV是400亿美元,券后毛利30%左右,营销和履约费用占比分别约18%,则亏损率约20%。”“我们认为Temu在拥有充足用户与流量后,将通过调整品类结构、改进仓配和转换平台经营模式的方式提高盈利能力。具体而言,从品类结构来看,一个可能的路径是调整产品种类以提升客单价;在仓储和配送方面,跨境直发结合海外仓或通过缩短配送时效带来更高的转化率;长远来看,我们认为Temu会倾向于自营结合平台的商业模式。”值得一提的是,Temu正在改进其物流履约方式。2023年11月,36氪报道称,Temu与美森、以星、达飞、马士基、中远海运等世界著名船公司展开合作,将通过海运快船形式,解决跨境电商物流问题。1月15日,霞光社从Temu卖家处获悉,Temu正在计划开启POP模式,也即第三方平台模式,卖家将可以自主运营店铺。参考亚马逊和京东由自营模式走向平台化的发展路径,Temu未来走向“自营+平台”的商业模式,可能性较大。然而,一旦Temu开始“进化”,极致低价的模型将不再成立,靠“低价”打下的市场将难以稳固。此外,海外政策风险日益增加。例如,2023年6月开始,美国国会议员、零售商多次提出要取消美国海关“800美元以下货物免税”政策,而Temu和SHEIN正是借助该项政策压缩成本、压低商品价格。当然,Temu仍在不断开拓新市场,最新消息指,南非站点也将上线。布局全球,减少对美国市场的依赖,或许也是Temu未来的机遇所在。

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握