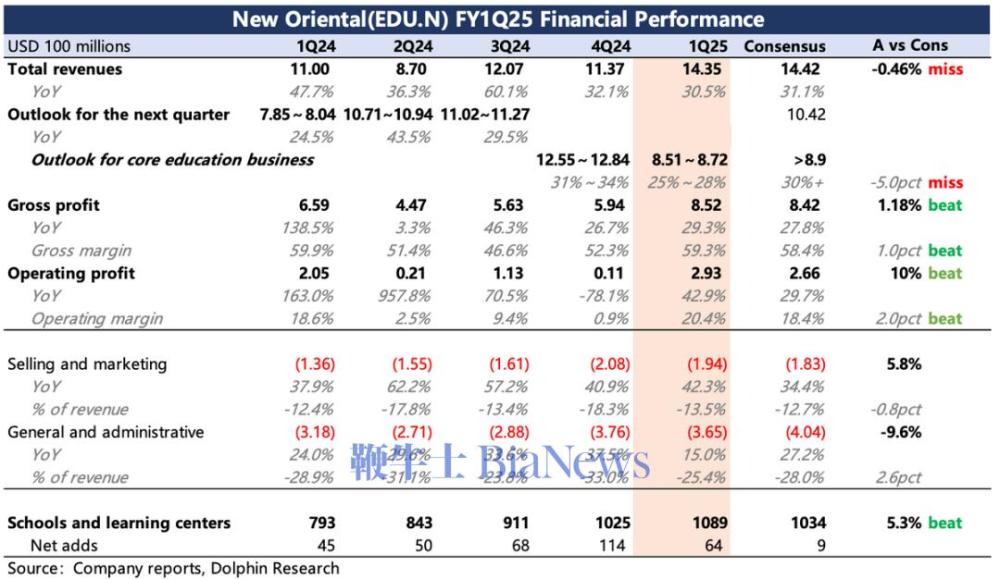

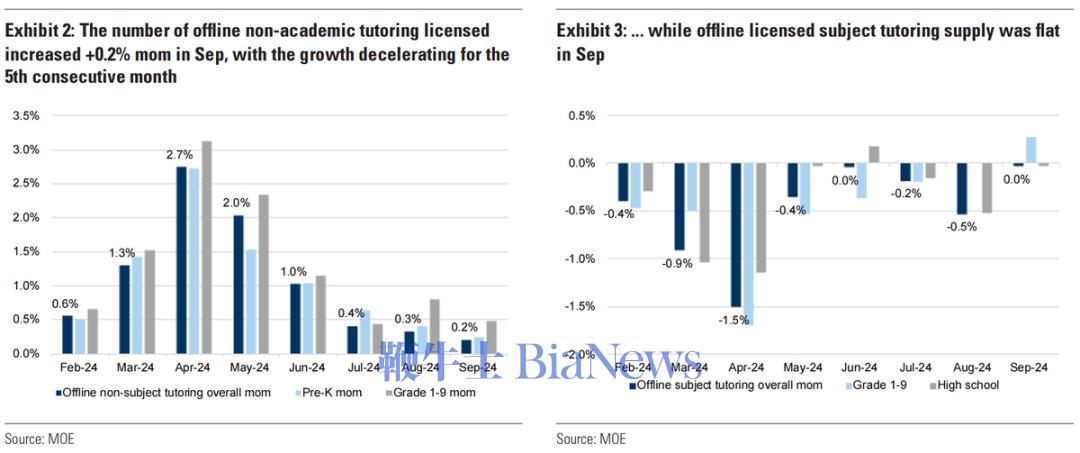

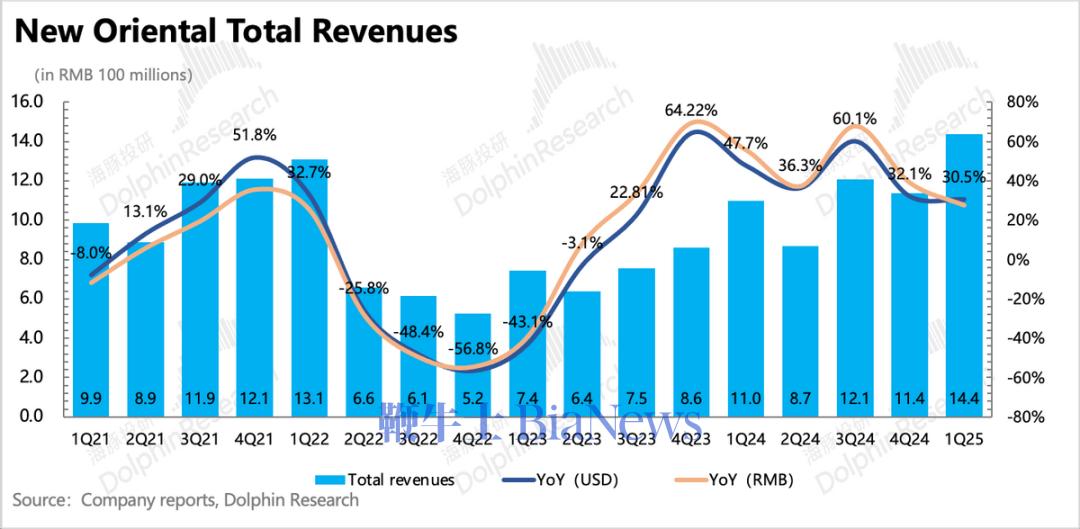

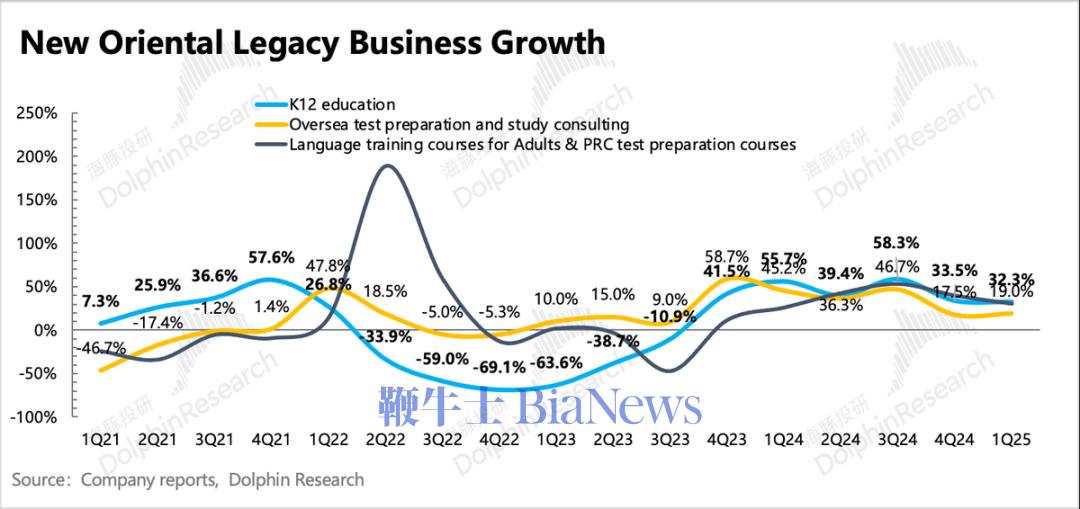

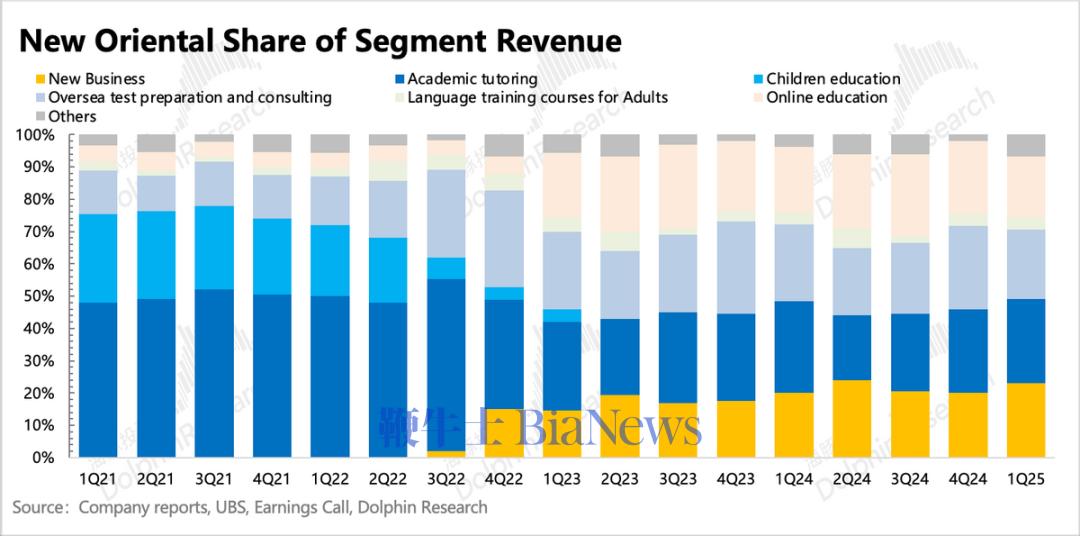

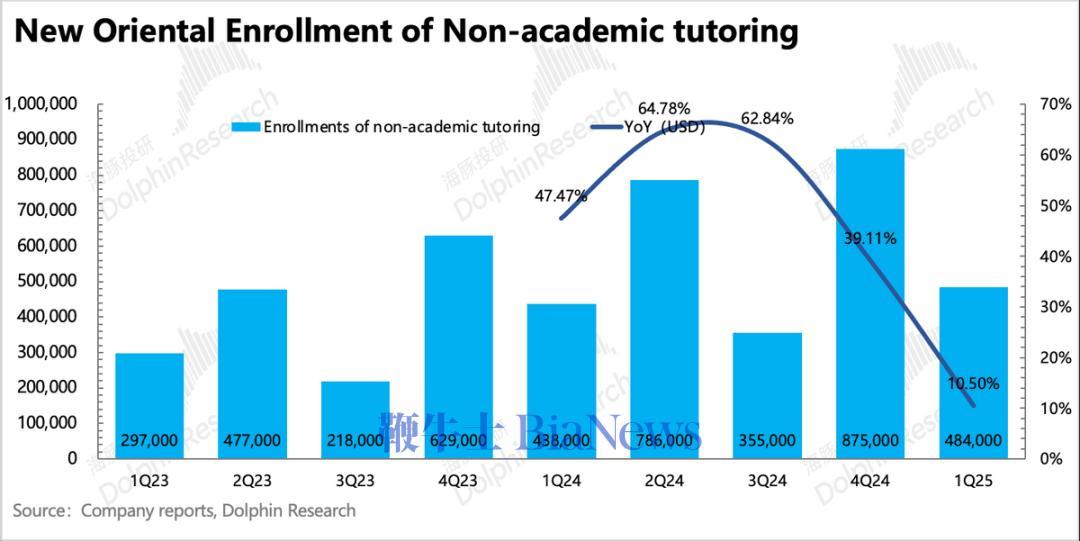

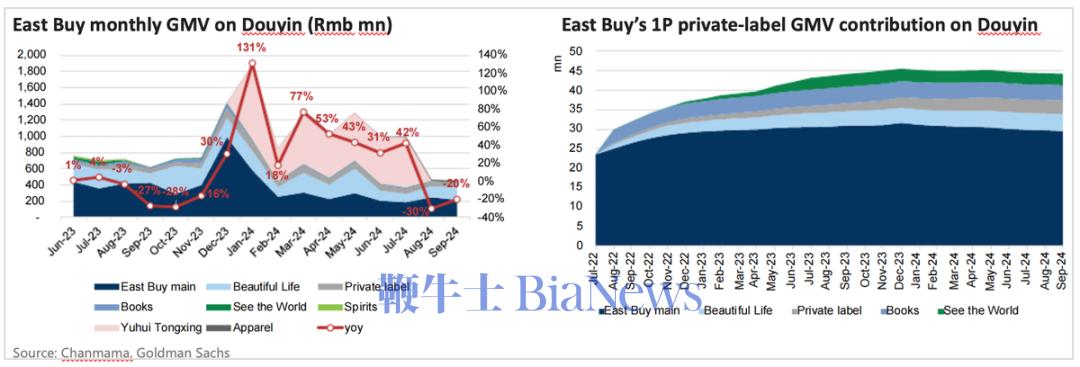

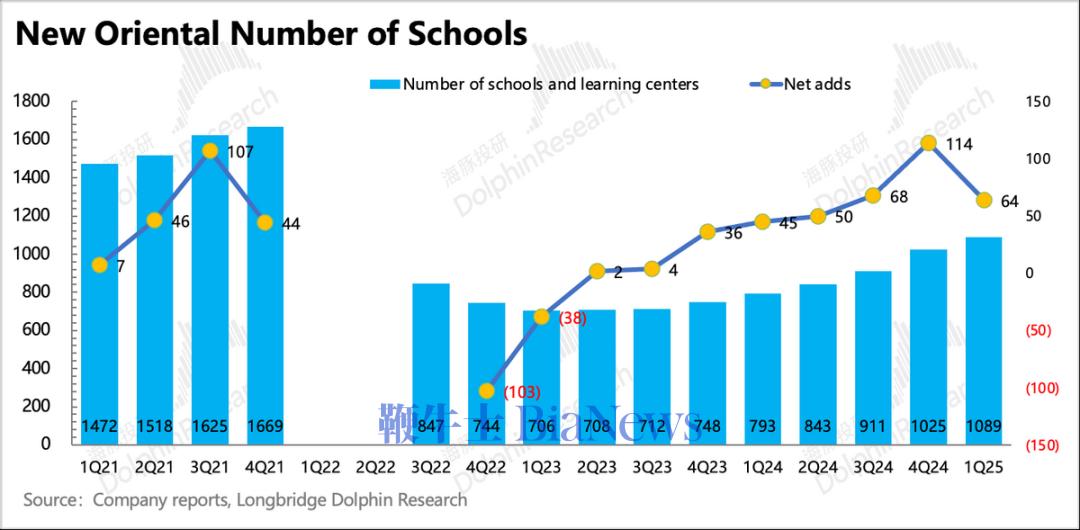

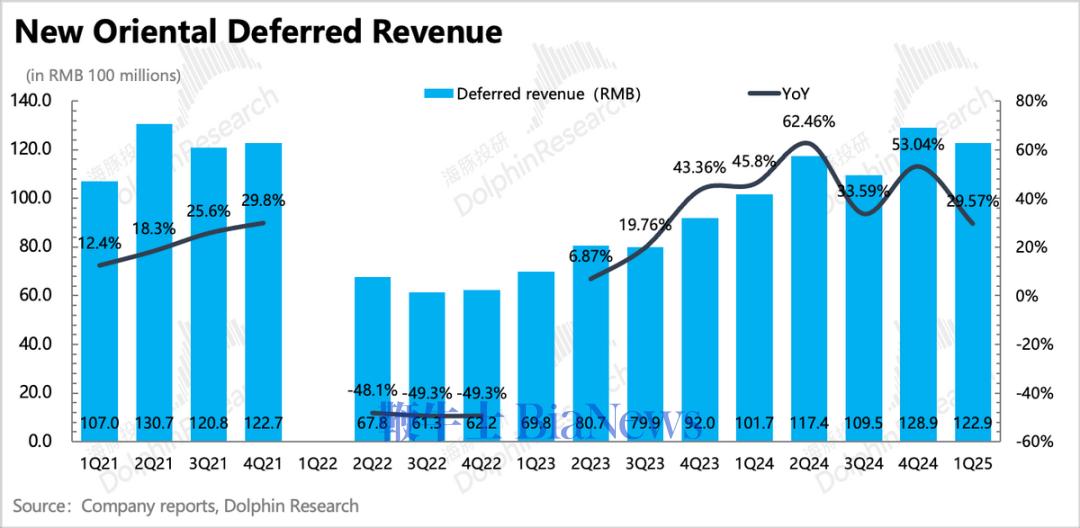

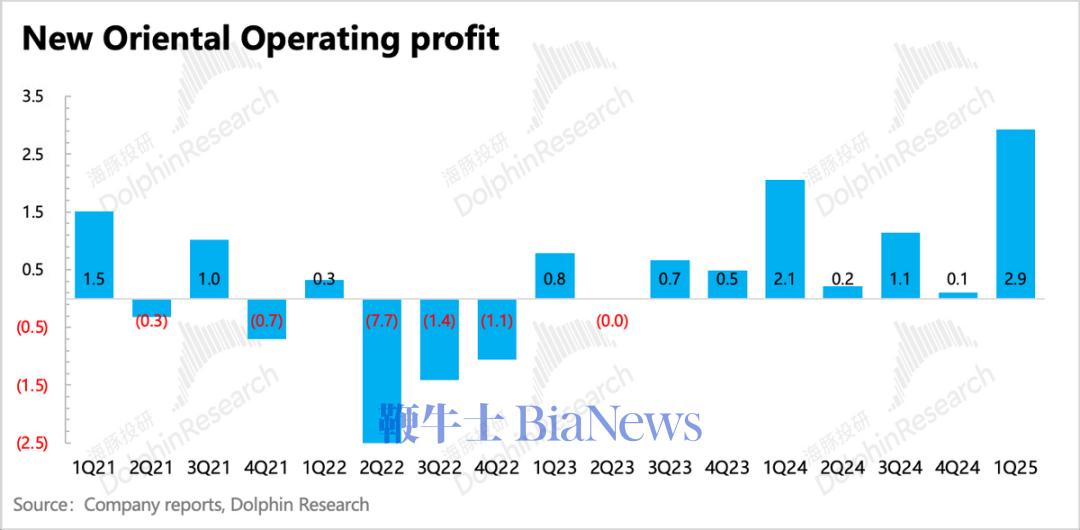

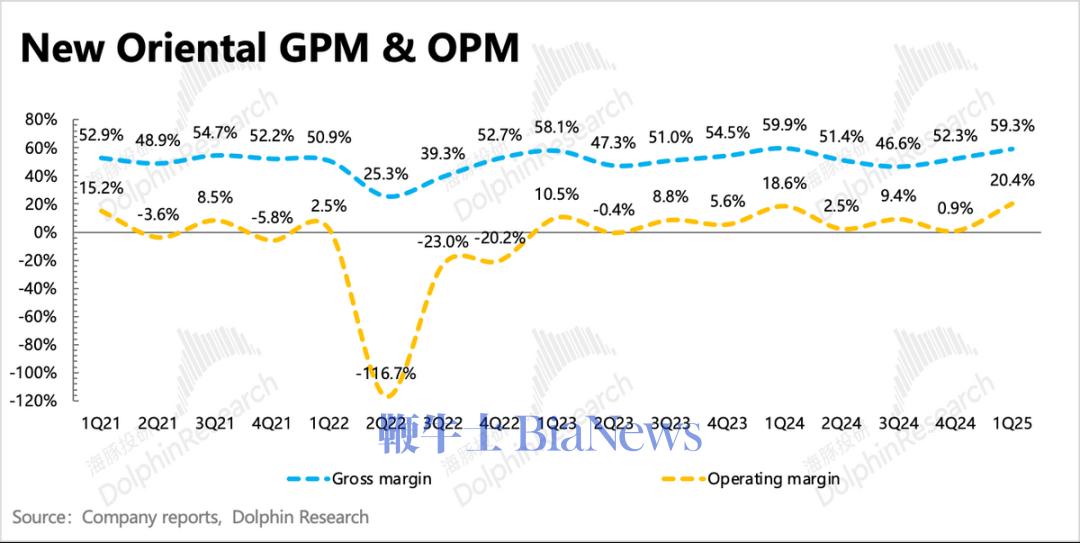

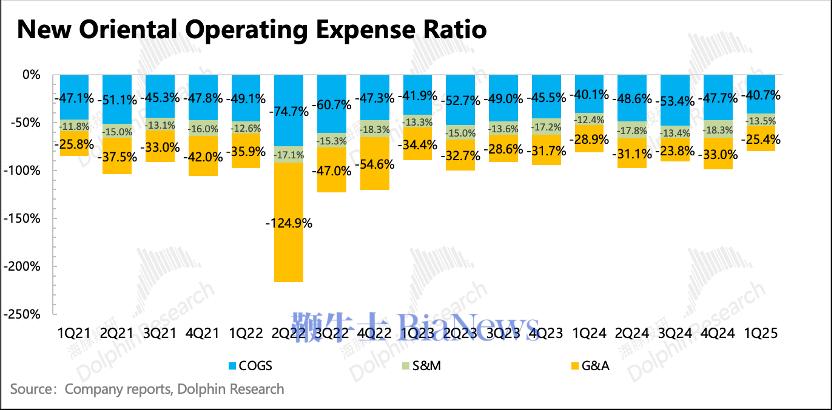

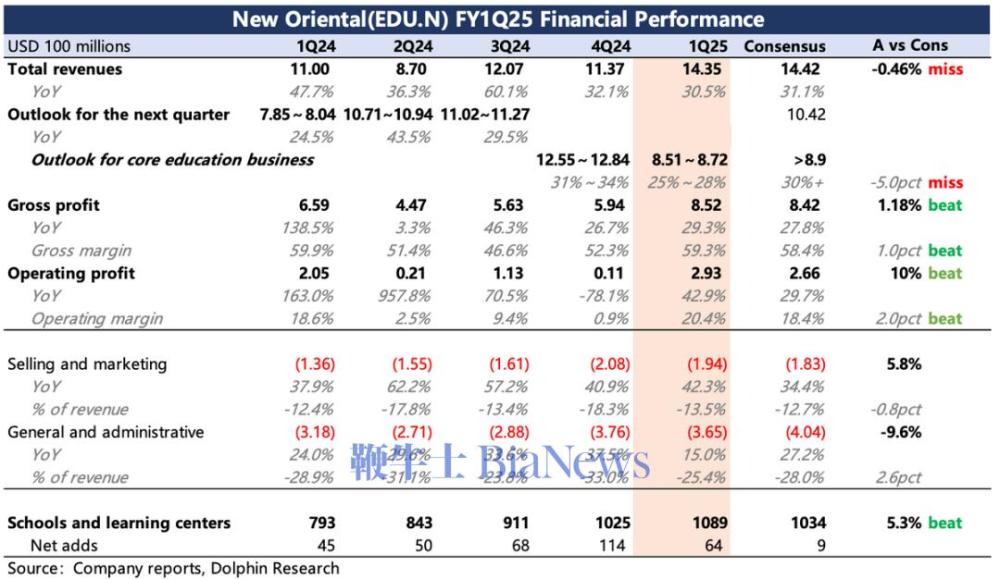

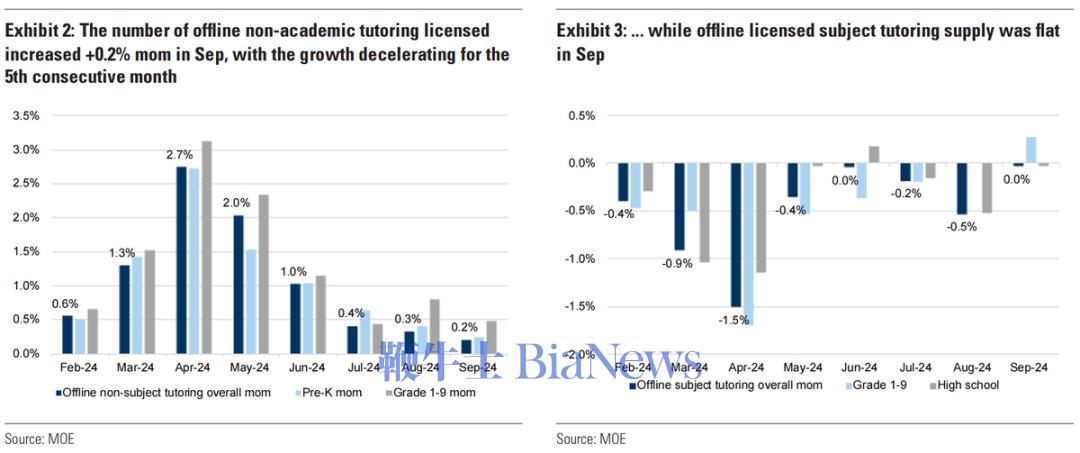

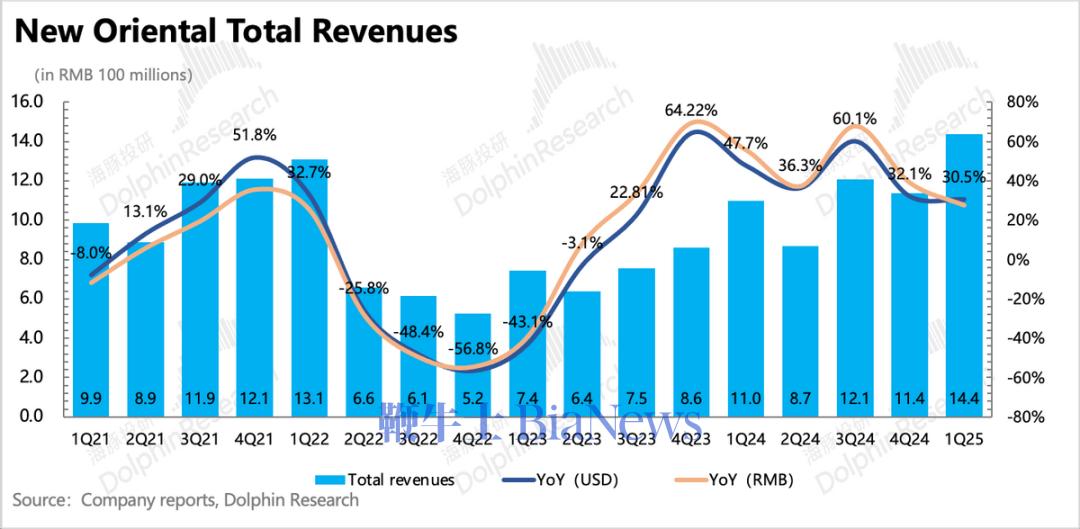

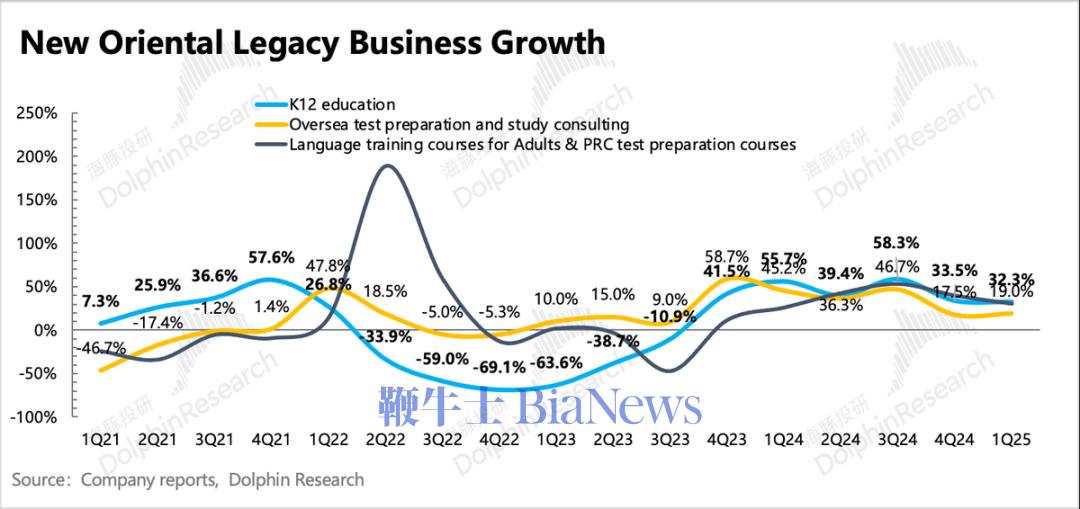

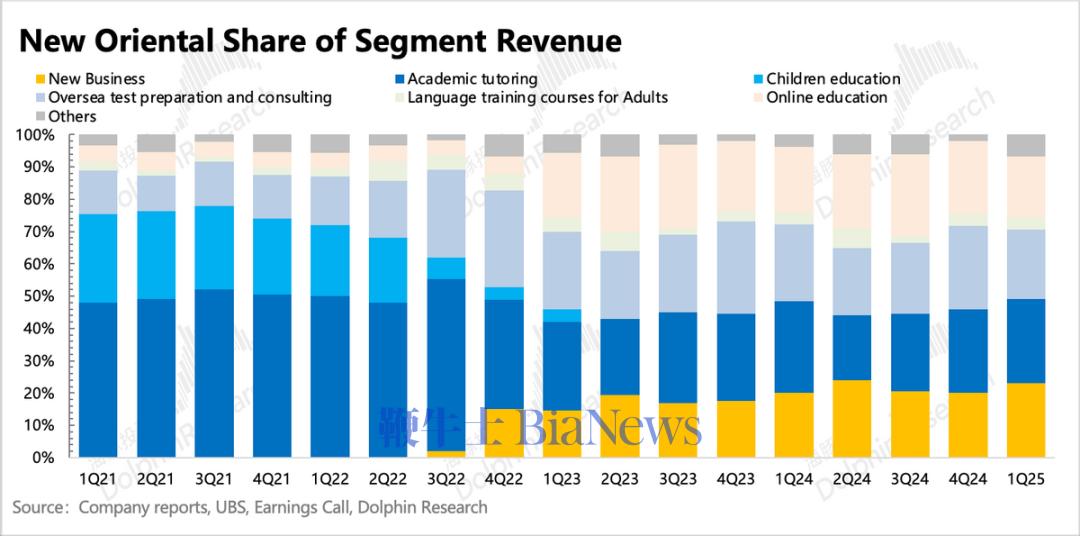

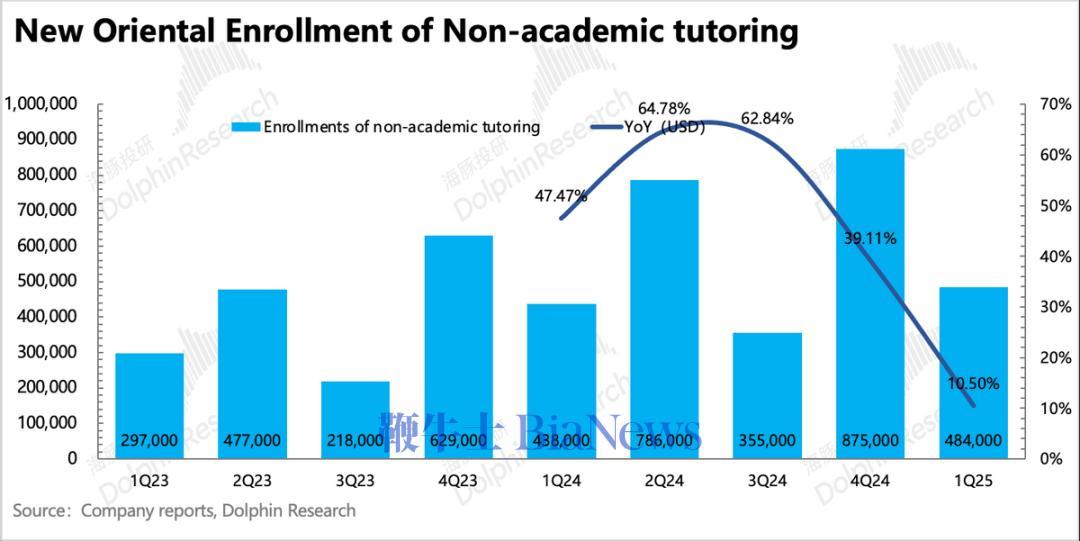

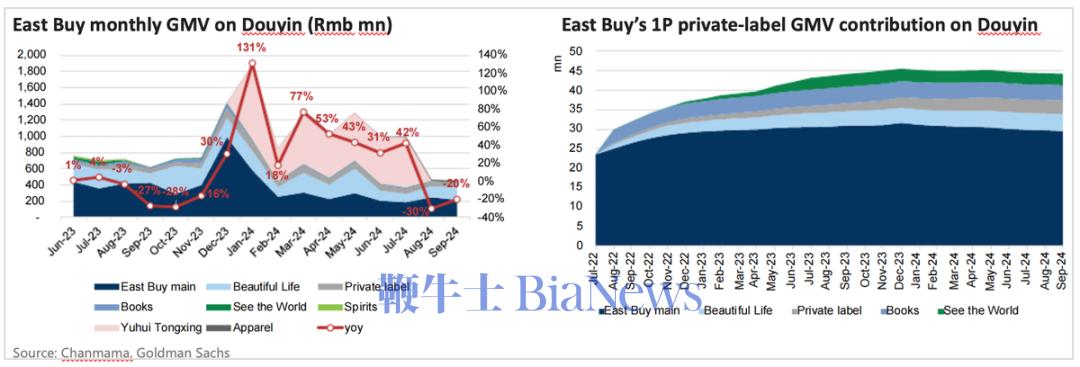

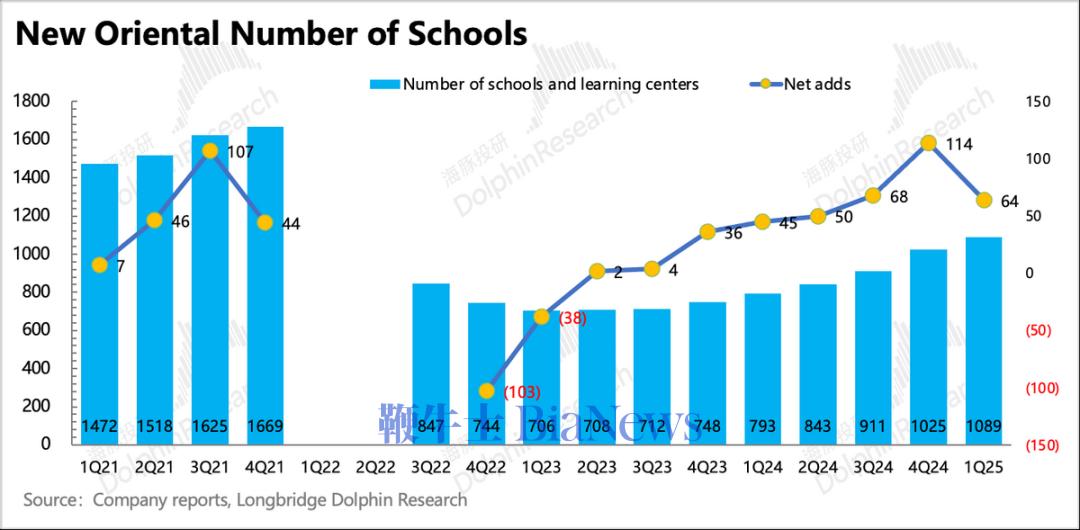

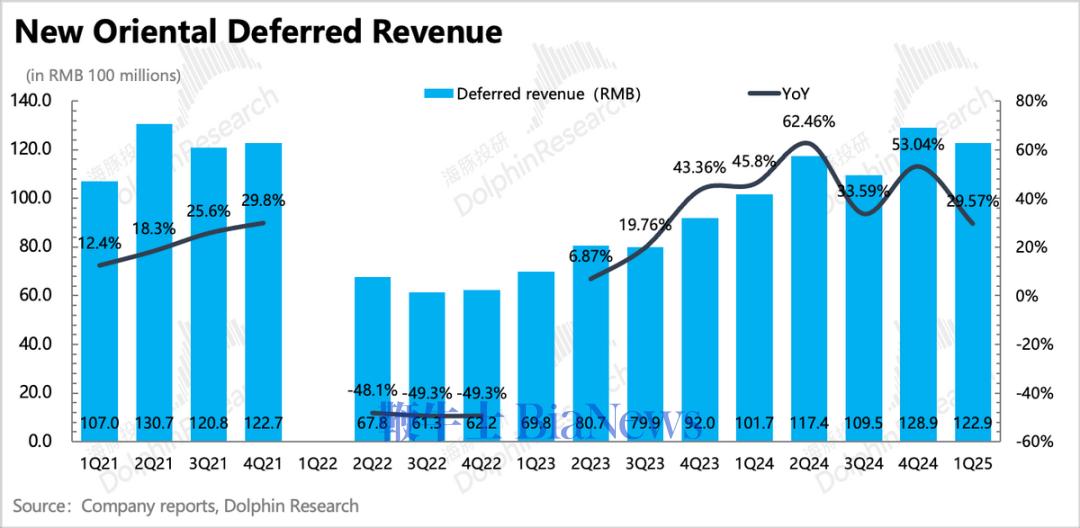

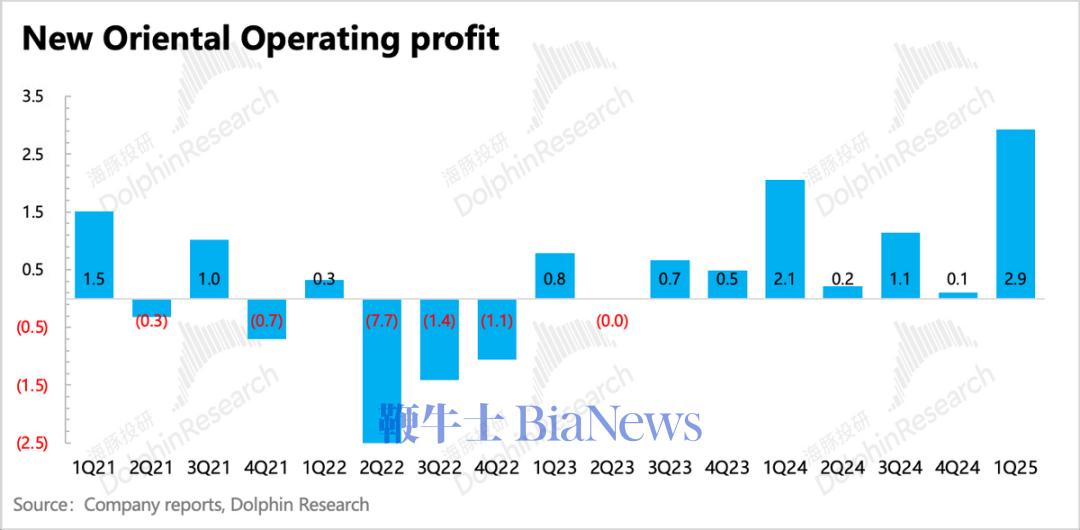

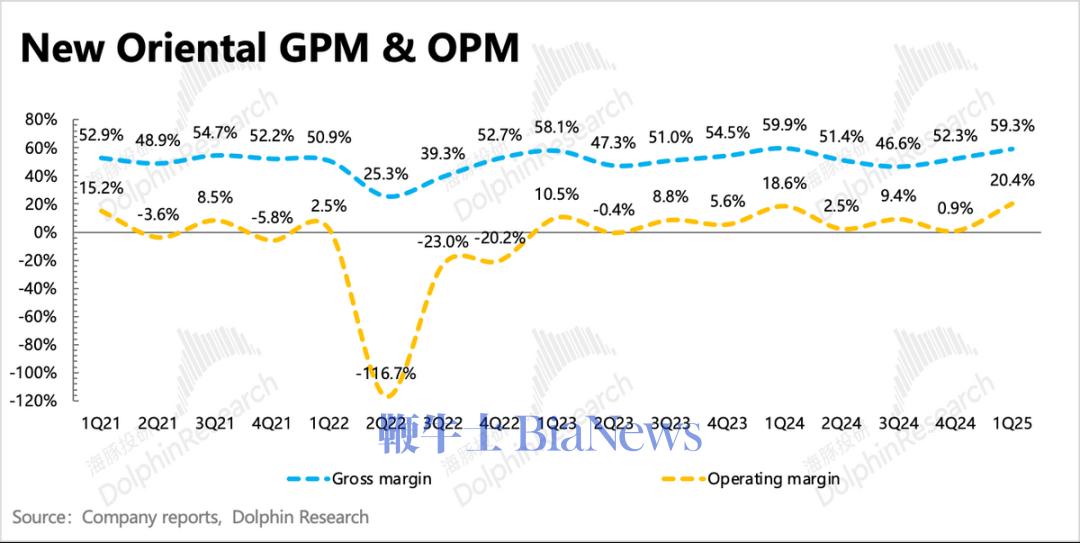

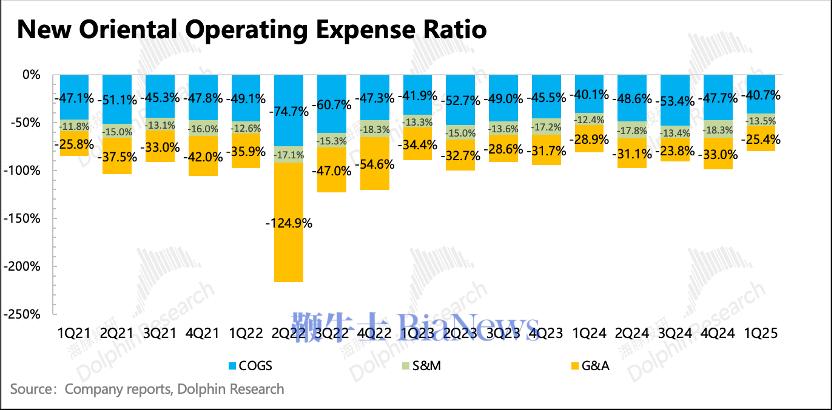

新东方北京时间10月23日美股盘前发布了2025财年第一季度的业绩,对应25年6月至8月包含暑期旺季的经营情况。这两个季度,因为直播业务的动荡,新东方的日子并不算太平。由于直播业务变动太大且海豚君短期并不看好,因此本次业绩点评主要聚焦在教育业务上:海豚君从覆盖新东方开始,就一直在强调素质教育的核心估值,弱化直播。Q1核心教育收入12.7亿,符合上季度的指引。但管理层对Q2教育收入增长指引在25%~28%区间,而这之前,公司给市场的一致是2025年30%以上的增长预期。先说留学业务,这也是管理层9月提前打了预防针的问题。公司解释为由于宏观对消费力的影响,高客单价的1V1留学辅导需求减弱,这部分流失的需求一部分转化成了便宜一些的班课。因此对留学业务的增长预期从20%-25%调整为15%-20%。海豚君认为,留学需求的放缓实际上还是有一定预期的。一方面,留学景气与疫情封锁有很大关联,因此随着距离放开的节点越来越长,需求放缓是大趋势。对于高中学科辅导业务,新东方对Q2预期是20%的增长,同样低于此前的指引25%。海豚君认为,高中业务除了走出疫情红利的原因,还有本身新东方在学科辅导并不占主导优势的因素。在盘前的First take中,原本海豚君对素质教培的报名人次增速放缓至10%非常担忧。后续电话会中,管理层做了一定解释:今年暑期开课比去年要早一些,因此部分报名人次被统计进了上季度,管理层对Q2新业务(素质教培、学习机、营学)的收入增速还在45%,其中素质教培和学习机合计收入增速在50%。如果按照管理层的说法,将Q4、Q1的报名人次合计来算同比,那么整体增速还有27%。但海豚君认为,哪怕增速被还原至27%,其放缓趋势也不可避免。并且27%的报名人次增速以及50%以上的收入指引,意味着,公司对客单价的增长预期仍然不低。客单价的增长,除了用户自身的付费需求提升外,就是公司本身进行涨价来拉动了。上季度,新东方、好未来等龙头相继宣布将加速扩容,预示着素质教育投入期一时半会还结束不了。Q1新东方新开了64所学习中心,环比上季度扩张速度稍有放缓,但扩张节奏仍然超出市场预期。不过随着满班率的提升以及部分1V1转班课的变化,整体毛利率环比改善。与此同时,经营费用在投入期也在同步扩张,尤其是营销费用,同比增长41%。不过管理费用的增速要低于预期,因此带来了盈利beat。新东方账上现金挺多,预收学费的商业模式也使得它的现金流基本上没有太多担忧。但一季度因为剥离与辉同行,对自由现金流还是产生了不少影响。截至8月底,公司账面现金+短期投资,合计49亿美元,剔除掉以预收学费为主的递延收入17亿,可自由支配的净现金还有32亿。上季度管理层回购了250万股ADR,耗用资金1.618亿美金,回购均价65美元/股。董事会进一步批准将回购计划延长至明年2025年5月,回购额度从4亿增加至7亿美金。这次财报,对于海豚君来说,除了Q2教育收入增速指引miss,最大的疑问就是新东方素质教培的报名人次增速为何快速放缓?要说素质教培的需求熄火,海豚君还是有点不敢相信的。毕竟无论是从亲身体会,还是行业龙头们如火如荼的扩张动作,都表明这个行业的成长前景还非常可观,谈渗透到顶还早得很。但为什么新东方的报名人次增速滑落到只有10%了呢?后续电话会中,管理层做了一定解释:今年暑期开课比去年要早一些,因此部分报名人次被统计进了上季度,并且对Q2新业务50%的增速仍然抱有信心。如果按照管理层的说法,将Q4、Q1的报名人次合计来算同比,那么整体增速还有27%。但继续依葫芦画瓢还原一下往季度的增速,实际上还是没有较好的解释整体放缓的原因。这是市场部分资金一直存在的一个担忧,毕竟从2023年开始,监管部门对于素质教培在逐步恢复牌照的发放。但理论上说,每月环比1%左右的发放速度,还是不够覆盖行业井喷的需求。不过,非规范的“小作坊”盛行,可能模糊了实际行业供给情况。但从另一角度来看,龙头们的满班率一直保持或提升中,至少说明小作坊的扰动可能也并没有想象中那么大。(2)因此,海豚君认为很可能是在学校扩容的爬坡期,产能跟不上虽然新东方季末学习中心数量1089所,同比增长了37%,但新中心从设立到正式运营、满班运营存在半年到一年的一个爬坡期,在此期间,教学设备、老师资源都需要同步配备。前两年新东方的学习中心在数量上虽然没有增加太多,但K9业务转型,可以直接复用原来的基础教学设备、老师,因此学习中心的爬坡速度会比当下更快,这才体现为报名人次增速远高于学习中心数量增速的情况。此外,最后再结合相对稳定的毛利率,也能在一定程度上说明,素质教培的景气度并未发生太多方向性的变动。因此建立在(2)的分析基础上,海豚君认为,新东方仍然具备长期跟踪的价值。但留学、高中业务的放缓和素质教培扩容爬坡拉长,势必会对短期业绩增速带来一定影响。一季度总营收14.35亿,美元计价同比增长30.5%,略低于预期。其中剔除直播业务的核心教育收入为12.78亿,落在公司指引区间偏上沿。细分业务的情况一半在电话会公布,一半在机构小范围会议上公布。海豚君目前先给出拆分估算值,后续会在留言区明确具体数据:从趋势上来看,K12教育整体保持高增长,主要体现在K9素质教培、学习机在暑期期间的需求强,紧贴公司指引,但高中学科辅导需求增速20%,不及此前指引的25%-27%。另一方面,主要面向大学生等成人英语教育需求同样保持30%的高增长,符合预期。留学考培、咨询业务则因为疫情红利的褪去、消费力下降而增速下滑至19%、21%,低于管理层此前20%-25%的指引。1)新业务(素质教育、学习机)仍然保持高增速49.8%+(美元计价)。其中非学科业务和学习机合计收入增速55%(美元计价)。拆分来看,增长主要由报班人次驱动,上季度Q4有87.5万人次报班,同比增长39%。倒算下来,学费价格同比增长6-7%。新业务其他细项上,本季度学习机增长大幅反弹,订阅用户数同比增长78%,环比增长72%。营学项目仍然在高增速区间。2)老业务中留学和高中业务的增速,均在高基数下存在放缓,体现出后疫情红利开始逐步减少。但留学业务因为本身客单价更高,在宏观压力期,受到的影响恐怕更大一些。尤其是1v1需求减弱,这部分约占整体海外留学业务的20%-30%,粗算相当于整个教育收入的6%,进而拖累1Q25以及2025财年留学考培收入增速约有0-5pct的放缓。具体看,留学业务(咨询和备考)美元计价增速在19%~21%;并非新东方优势的高中学科辅导,美元计价的收入增速为20%,同样低于此前指引。3)成人辅导增速在30%,高于此前指引。公司对Q2预期也同样不低,增速维持在30%~35%。4)直播收入中,与辉同行7月脱表,也就是Q1仅8月收入不计入表内,单纯看计入表内的三季度情况,收入还是增长的。但从最新的抖音第三方数据来看,剥离与辉通行,对GMV的影响是环比削去一半。但剩下的东方甄选主号,也存在了20%-30%的下滑。关于对2Q25FY的收入指引上,这次公司同样只给了剔除直播电商的口径。二季度核心教育收入预计在8.5至8.7亿美元区间,同比增速在25%~28%,显然低于市场对教育业务30%以上的增速预期。电话会中,公司对各业务的增速做了详细拆分。相较此前的指引,主要预期差在于留学和高中学科业务。

(1)海外留学业务增速超过20%;

(2)国内成人英语30%~35%;

(3)高中学科辅导增速20%;

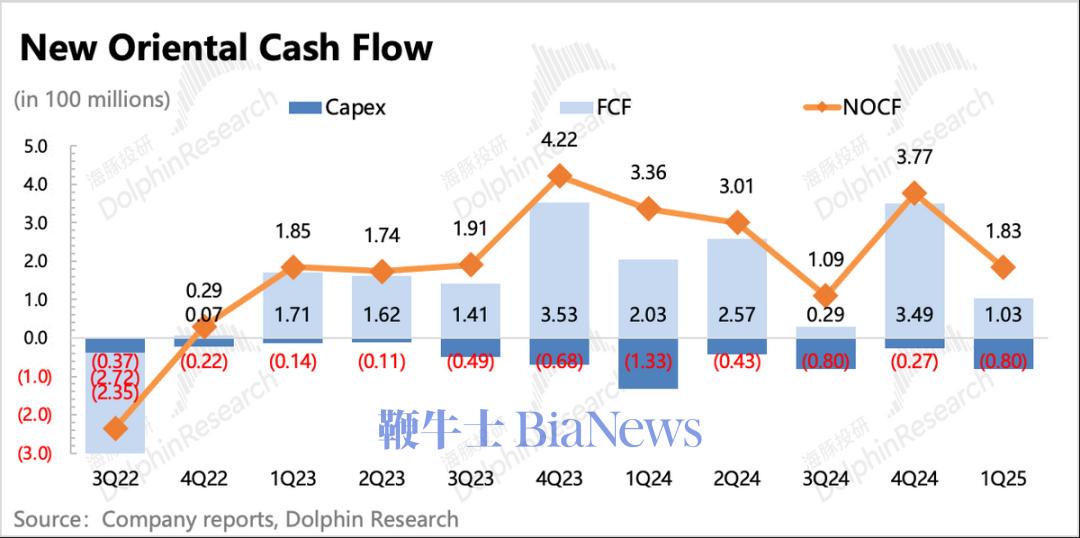

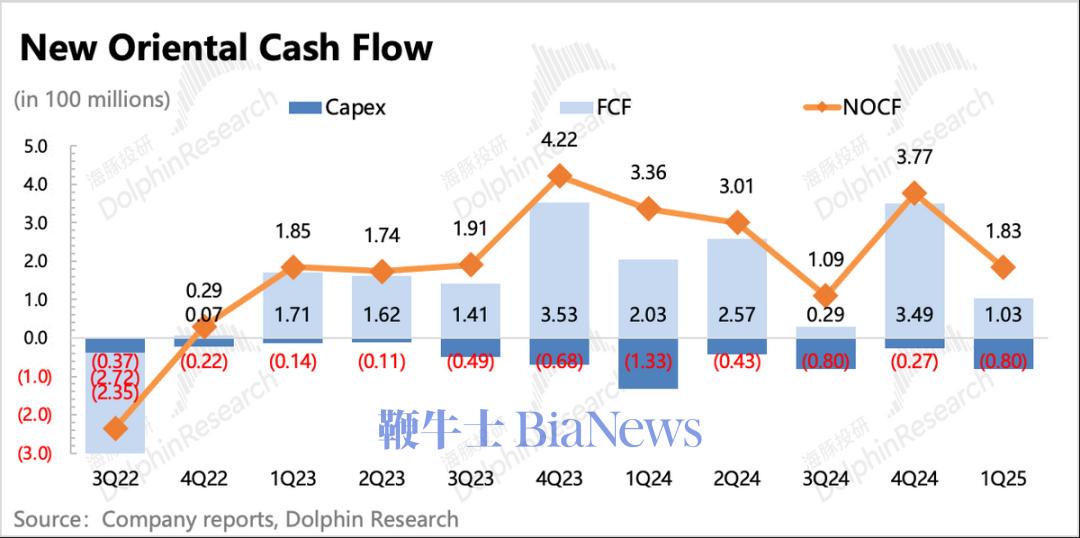

但一如前文分析,海豚君认为,素质教培自身需求被动放缓的可能性不高,Q1报名人次增速放缓,可能更多的与扩容爬坡期产能不足有关,相当于一种主动性的放缓扩张。上季度,新东方、好未来等龙头相继宣布将加速扩容,预示着素质教育投入期一时半会还结束不了。Q1新东方新开了64所学习中心,环比上季度扩张速度稍有放缓,但扩张节奏仍然超出市场预期。或许是前两个季度利润率总是拉胯,被市场吐槽怕了,Q1利润率小超预期,兑现了原指引中同比改善2pct的承诺。一方面,随着满班率的提升以及部分1V1转班课的变化,整体毛利率环比改善。另一方面,经营费用在投入期虽然也在同步扩张,尤其是营销费用,同比增长41%。但管理费用的增速要低于预期,因此带来了盈利beat。虽然公司有意放缓扩容,但短期的投产错配仍然会拖慢利润率抬升节奏,公司指引2025年经营利润率至少提升1pct,而走过错配期之后的中长期视角,利润率稳定提升的方向应该不会改变。一季度经营性净流入1.83亿美元,同比下滑45%,主要与直播业务中与辉同行的剥离有关。一季度资本支出0.8亿美元,使得1Q25的自由现金流下降至1.03亿美元。截至2024年8月末,公司账上净现金有49亿美元(现金+存款+短期投资),除去递延收入的17亿美元(大部分为学费,受特别监管,不能随意动用),真正可自由支配的现金近32亿美元。上季度管理层回购了250万股ADR,耗用资金1.618亿美金,回购均价65美元/股。董事会进一步批准将回购计划延长至明年2025年5月,回购额度从4亿增加至7亿美金。假设明年5月能够全部用完回购额,粗估年化回购收益率为4%,也不算非常高。因此,新东方要有成长性的估值支撑,还得靠主营业务的高增长持续。

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握