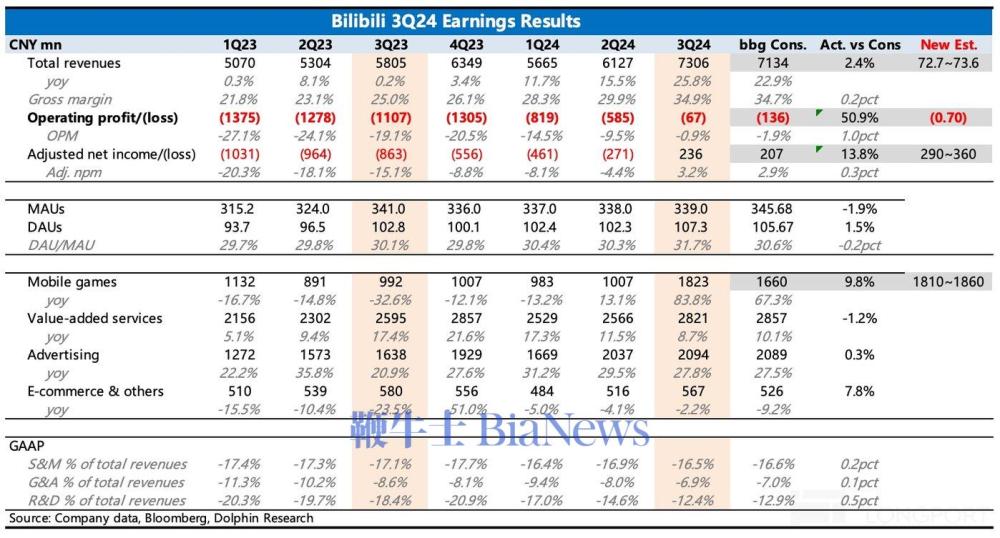

$哔哩哔哩.US 三季度业绩实际还可以,只是近期较高的市场预期需要做一下调整。与最新的预期相比,由于游戏收入低于预期,进而导致收入、利润相关指标和预期相比也都表现一般。

具体来看:

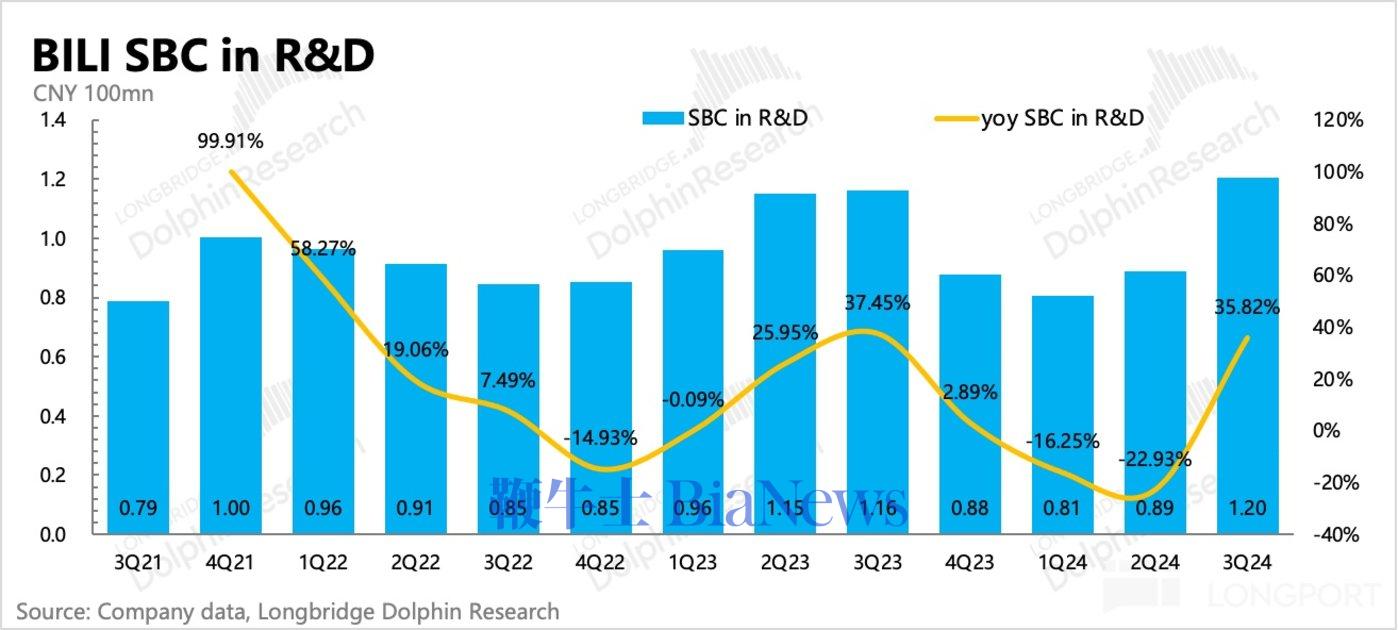

1. 靴子落地,小破站赚钱了:三季度经调整净利润 2.36 亿,利润率 3.2%。减亏一方面由游戏、广告高增长带动,另一方面则主要是服务器折旧成本下降带来,而经过一个周期,研发人员的 SBC 费用开始恢复增长。

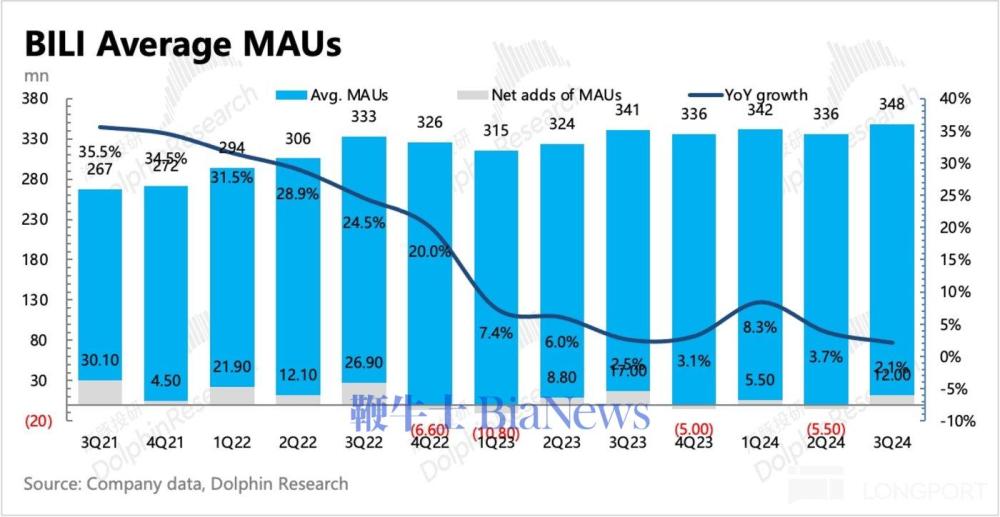

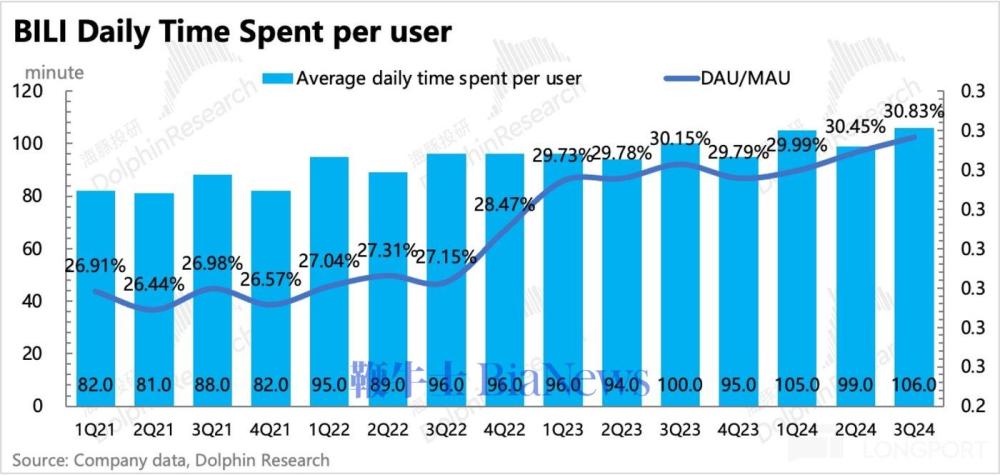

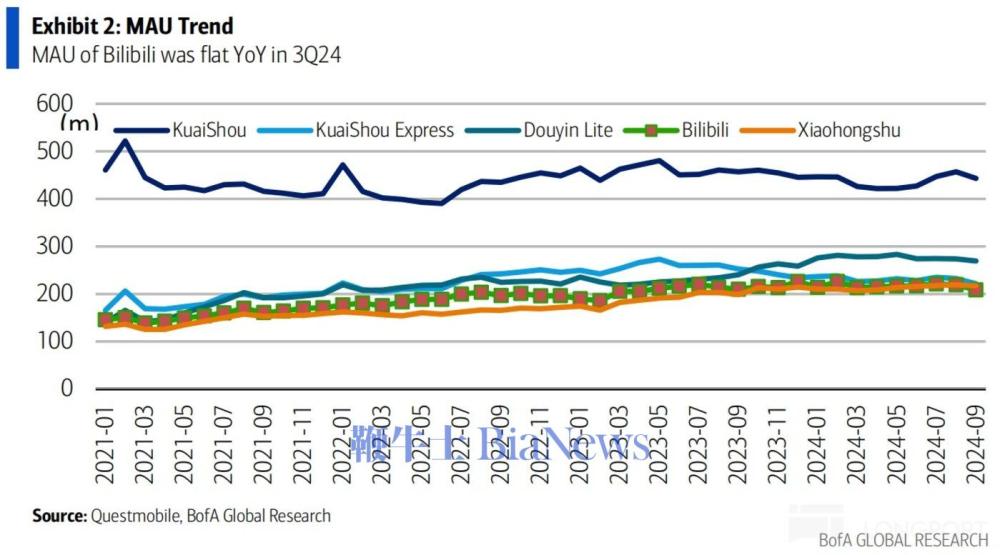

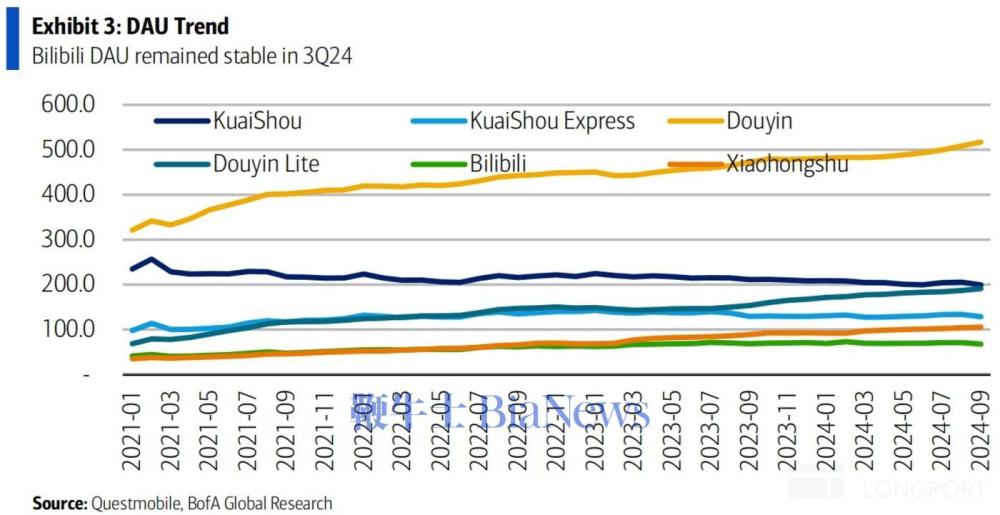

2. 流量缓增,粘性增强:三季度月活增速继续放缓,低于预期。从第三方平台的 APP 数据,小红书正在快速赶超。不过对于存量用户来说,对 B 站的使用粘性则继续提高。

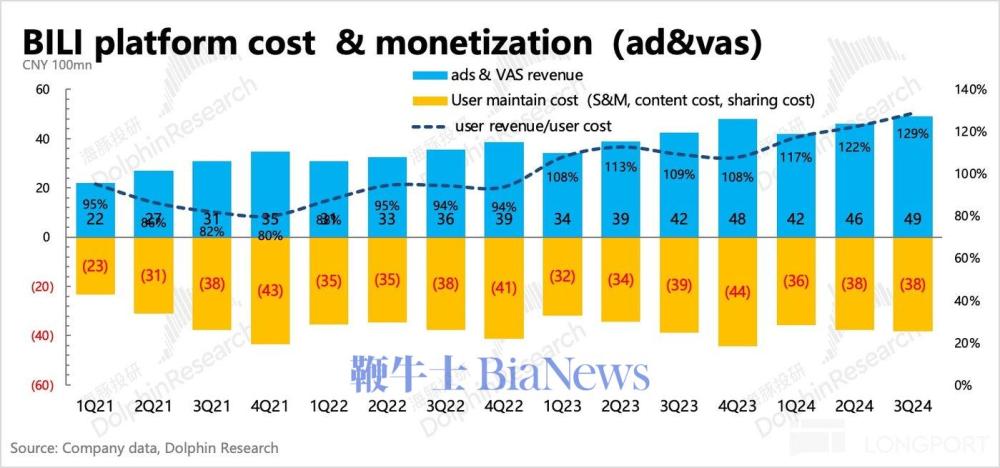

一方面 DAU/MAU 提高,另一方面日均时长、单用户月均交互量均进一步提升。从平均单用户的流量变现和维系成本来看,三季度从趋势上也变得更健康了一些。在平均维系成本环比下降的同时,变现价值则在提升。

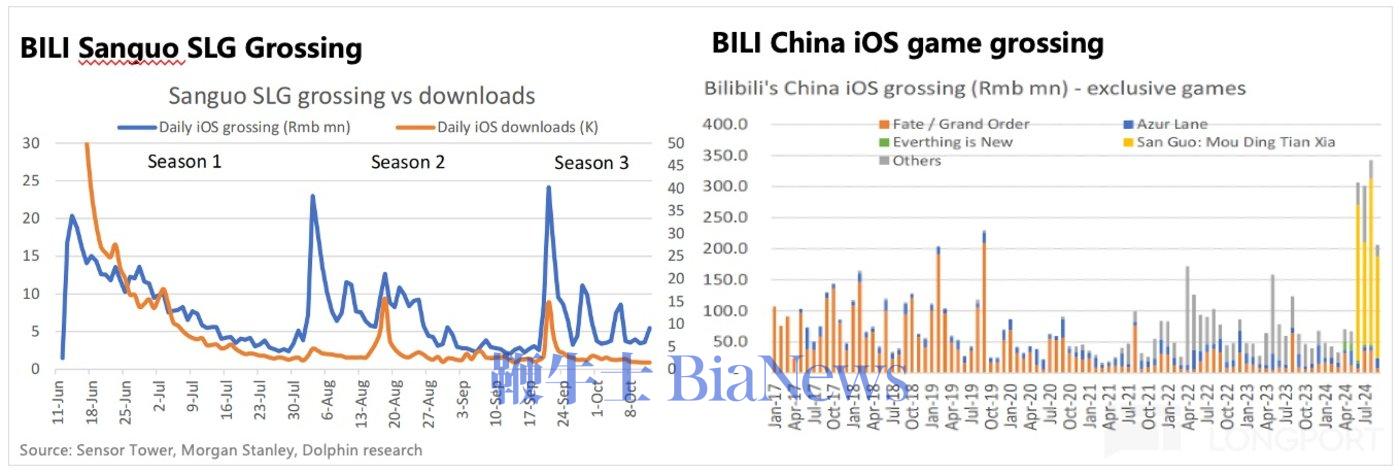

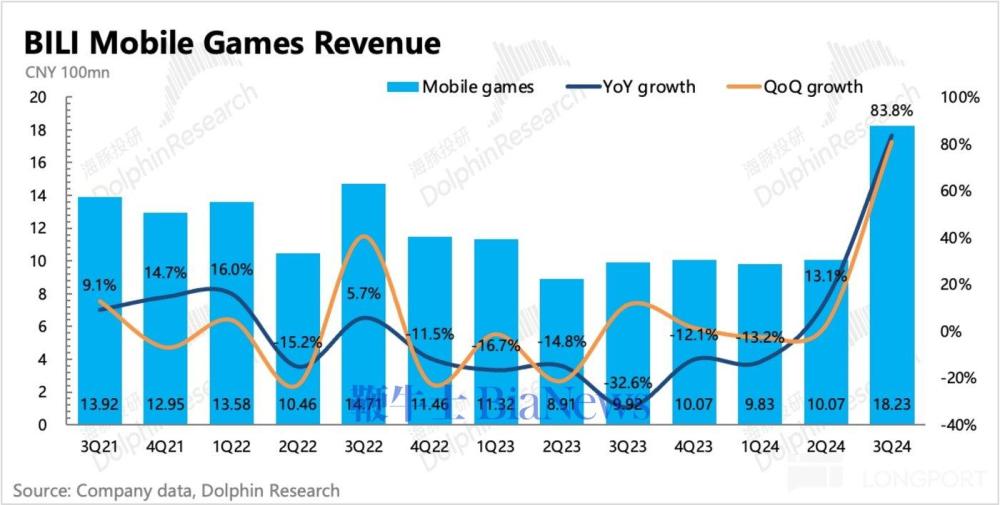

3.《三谋》功不可没:三季度游戏收入实现 84% 的高增长,6 月上线的《三国谋定天下》是主要增量。海豚君根据第三方平台的数据测算,预计 Q3《三谋》流水有 15 亿,再按照一贯的确认周期,预计有 10 亿收入被当期确认。而如果剔除这个 10 亿,其他老游戏仍然在同比下滑。

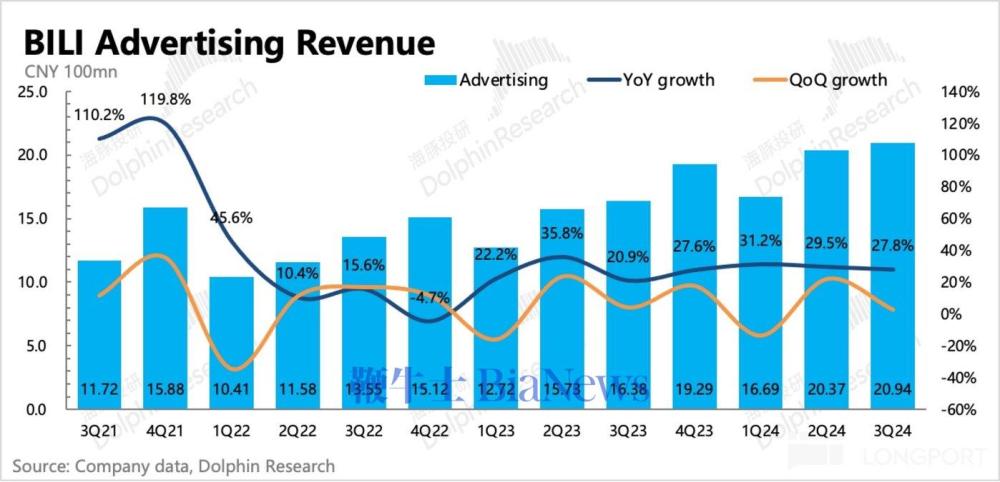

4. 广告高增长持续:三季度广告收入同比增长 27.8%,继续景气增长。除了在游戏、电商乱战中渔翁得利意外,B 站自身也在努力:今年对广告系统的升级,提高算法推荐的精准度,以及推出了面对 Up 主的新买量工具,从而帮助 B 站通过另一种方式从 Up 主的带货商单中分一杯羹。

否则按照制定的花火广告只分 5% 给平台的规则,B 站搭建花火平台等于做慈善了。而在广告主眼中,私域属性较高的 B 站,平台上最有价值的广告位还是 Up 主生产的视频。

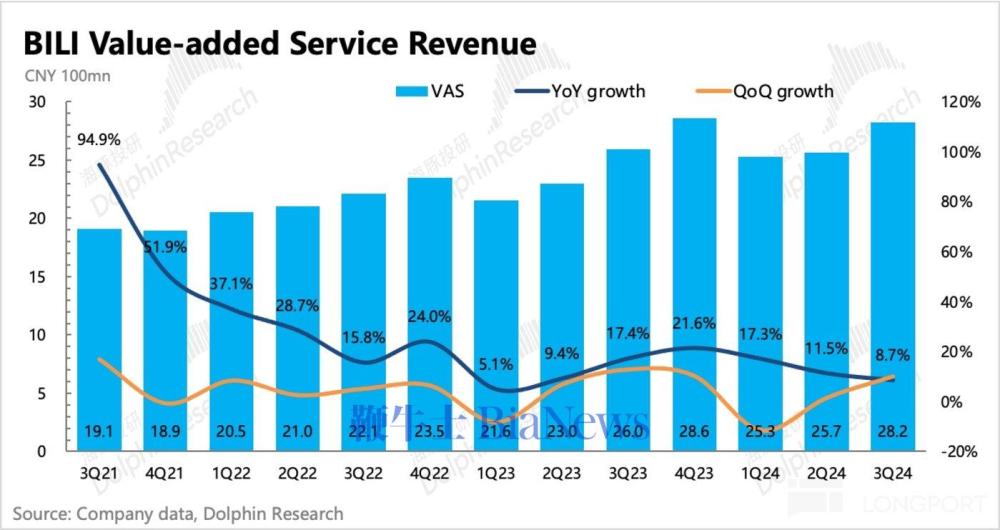

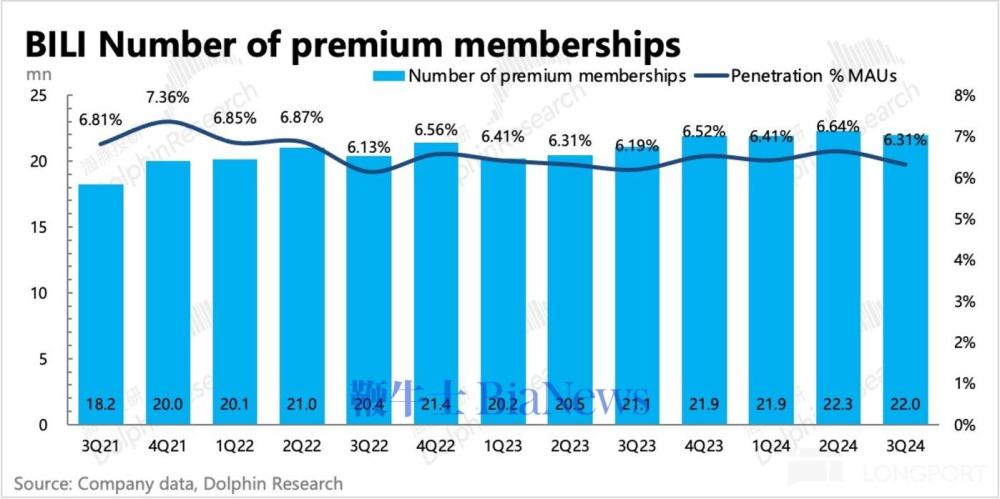

4. 纯付费压力渐显:直播 + 大会员订阅收入,三季度同比增长 8.7%,环比看继续放缓。海豚君认为,增速放缓一方面是直播打赏表现不佳,这与行业趋势吻合。另一方面大会员也面临其他长视频平台的竞争,三季度首次出现用户流失(环比下滑)。此外近两年推出的 B 站 Up 主私域付费内容(充电等付费礼品激励),预计也受到了一些环境压力。

5. 现金流显著改善:游戏一般是造现金流的一把好手,因此有了《三谋》加持的三季度,B 站账面上的现金、存款及短期投资增至 152 亿亿元人民币,扣除短期债务 43 亿,净现金 109 亿元,相比一季度再增加 16 亿。得益于盈利改善,经营活动净现金流入 22 亿,比二季度增加了 5 亿。

7. 业绩指标一览

海豚君观点

B 站三季度业绩的强势市场已经充分预期,而在游戏流水能够通过第三方平台跟踪的情况下,近一个月以来市场对游戏预期越来越高。

虽然最后与最新预期相比反而 miss,但实际上《三谋》的表现确实不错。作为一款市场上同类较多、单用户氪金较高的小众垂类游戏,在宏观环境压力趋高的三季度,还能通过赛季运营,维持流水规模,比海豚君最早的预期明显要更优。

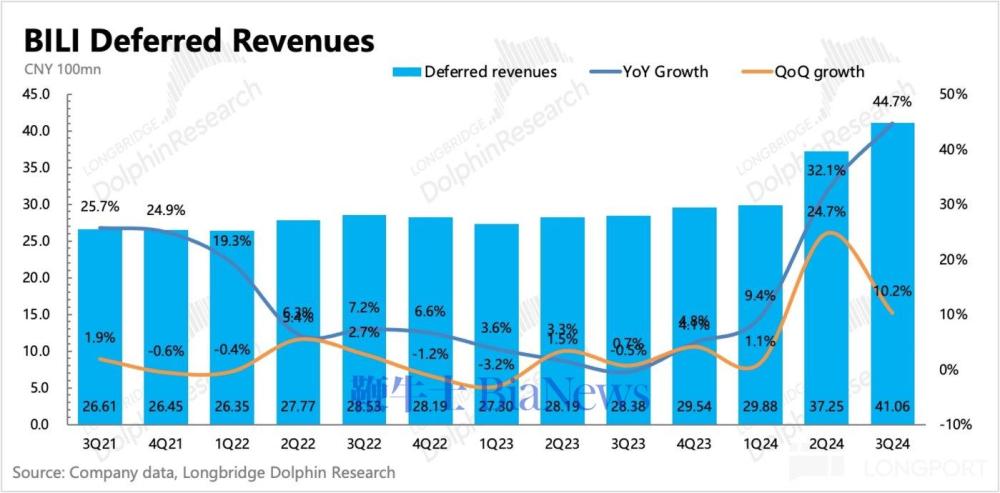

对于下季度,海豚君认为,由于是双 11 旺季,广告有望延续高增长。因此游戏表现就成为了业绩能否继续向好的关键。从递延收入来看,三季度递延环比增长 10%,同比继续高增长,测算得当季流水在去年低基数下显著加速增长,隐含着 Q4 游戏亮眼表现有望持续。

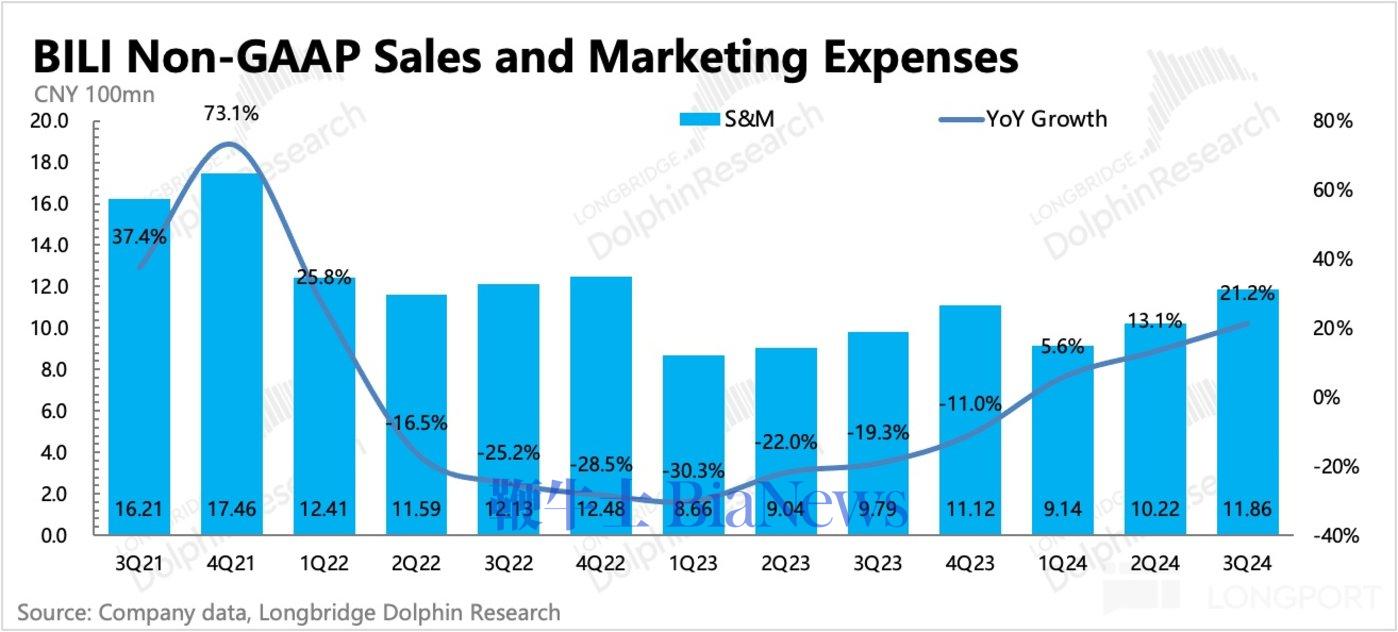

再看费用端,由于 B 站更多的是变现问题,而本身费用支出并不算多,因此控费提效主要体现在研发支出上,即通过延长使用周期、资源复用来降低服务器折旧费用。而其他的费用上,销售费用因为新游戏推广有一个明显增长,管理费用、研发人员开支也开始结束优化周期,开始扩张。

费用扩张的问题,对于刚刚盈利的 B 站来说,虽然会有不小的财务指标影响,但从估值逻辑的角度,并不是影响估值的核心因素。短期上,等到高预期作一定调整后,在《三谋》新赛季开启后高流水有望持续,市场情绪修复下,不排除会带动估值重新向上。

但等到明年 Q1 之后,难以回避的中长期增长问题就又会被重新抬出来反复讨论。在流量逐步见顶下,广告增长会受到一些影响。而游戏上,毕竟不能只靠着《三谋》坐吃山空,SLG 等垂类游戏要成为长青树级别的游戏还是相对较难的。但目前而言,在 B 站已公布的 pipeline 中,尚未看到有希望成为下一款三谋的爆品,因此管理层给出更清晰的增长蓝图是这次电话会的关键。

以下为详细分析

一、流量逐步见顶,但粘性增强

三季度用户增长进一步放缓,用户粘性 DAU/MAU 环比有明显走高,在抖音、小红书的攻势下,后续流量逐步见顶是 B 站不得不面对的问题。

具体用户数据:

1. 三季度 B 站整体月活(App、PC、电视等)3.48 亿人,同比增长 2%,环比净增 1200 万人,有暑期旺季的带动。

2、存量用户粘性环比有一定提升,三季度 DAU 达到 1.07 亿,DAU/MAU 达到 30.8%。日均用户时长 106 分钟,在旺季的带动下达到历史新高,除此之外,人均交互量(点赞/评论/收藏)也在持续走高。

用户放缓可以还是主要源于竞争。从 Sensor Tower 的数据显示,小红书已经快追齐 B 站,但小红书的 DAU 反而高于了 B 站,说明小红书的粘性更强。此外,女性用户占比更高的小红书,在商家眼中的变现价值也优于男性用户占比稍高的 B 站。

二、广告高增长短期可持续

三季度 B 站广告收入 20.9 亿,同比增长 27.8%,高增长主要受益于暑期游戏乱战、电商内卷以及 AI、教培等短期景气度走高的行业商家增加了投放。

除此之外,今年 B 站对自身平台的广告系统做了升级,提高了算法推荐的精准度,同时还推出了投放全托管来拉动更多中小商家的营销预算。再加上推出了面对 Up 主的新买量工具,从而帮助 B 站通过另一种方式从 Up 主的带货商单中分一杯羹。

否则按照制定的花火广告只分 5% 给平台的规则,B 站搭建花火平台等于做慈善了。而在广告主眼中,私域属性较高的 B 站,平台上最有价值的广告位还是 Up 主生产的视频。

三、游戏翻身,《三谋》功不可没

三季度游戏收入实现 84% 的高增长,6 月上线的《三国谋定天下》是主要增量。海豚君根据第三方平台的数据测算,预计 Q3《三谋》流水有 15 亿,再按照一贯的确认周期,预计有 10 亿收入被当期确认。但如果剔除这个 10 亿,其他老游戏仍然在同比下滑。

B 站砍掉自研,转而选择独家代理一些贴合 B 站用户偏好的优质游戏,至少从《三谋》的成功中(流水有保证、获客成本低、综合渠道分成低、面向开发商强势降低开发分成),印证战略转型奏效。考虑到《三谋》说到底还是一款重氪金、重垂类的 SLG 游戏,流水前高后低是这一类游戏的常态,因此持续性仍然是绕不开的一个话题。

从递延收入来看,《三谋》短期的高增长有望持续,但走过基数期的明年下半年之后,是否有新《三谋》贡献增量是关键。但从目前已经公布的 pipeline 来看,暂时还未看到,可以关注下管理层在电话会上是否有更新。

四、纯付费的增值服务压力渐显

直播 + 大会员订阅收入,三季度同比增长 8.7%,环比看继续放缓。海豚君认为,增速放缓一方面是直播打赏表现不佳,这与行业趋势吻合。另一方面大会员也面临其他长视频平台的竞争,三季度首次出现用户流失(环比下滑)。此外近两年推出的 B 站 Up 主私域付费内容(付费视频、充电等付费礼品激励),预计也受到了一些环境压力。

不过相比其他长视频平台,B 站主要引入的是已被证明精品的优质历史影视内容,同时少量自制贴合平台讨论话题热度的综艺内容(更容易吸引关注)。

因此虽然付费用户规模与爱优腾差距大,可能 B 站的盈利压力也要相对小很多。目前大会员的付费率还较低 6.3%,明显低于爱优腾的 20-25%,随着更多与爱优腾存在差异化的优质内容被引入,付费率还有望继续提升。

五、靴子落地,小破站赚钱了

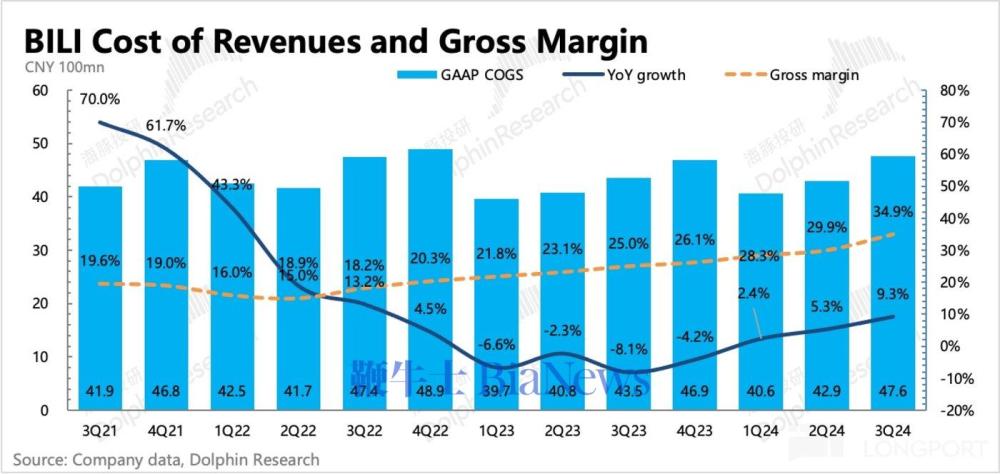

三季度 B 站实现经调整净利润 2.36 亿,虽然利润率还较低只有 3.2%。但从实现扭亏为盈是好的开始,细看减亏来源于两个推动:

(1)一方面,游戏和广告收入占比提高,拉动整体毛利率提高到 35%,超过了绝大部分收入来自游戏的历史往期。

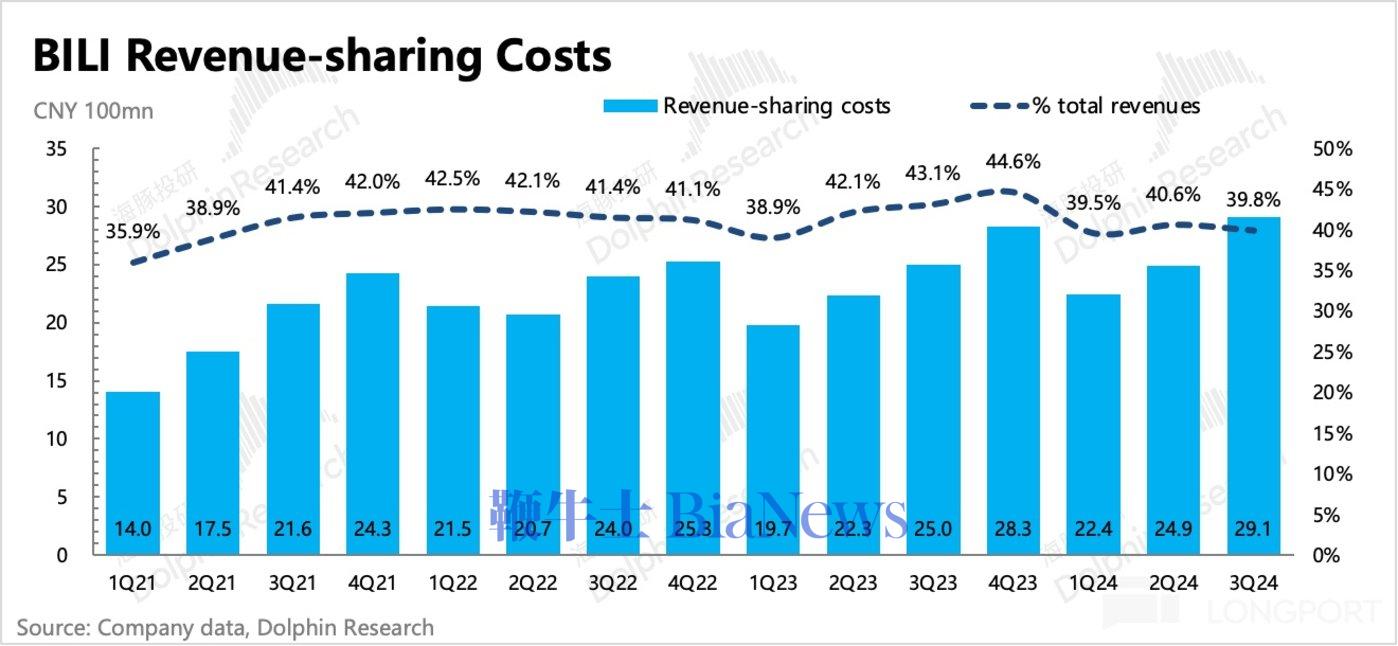

收入分享成本绝对值环比重新增长,海豚君预计可能主要是游戏分成、Up 主花火广告的高分成(b 站只分 5%,剩下 95% 给 Up 主)带来。

(2)另一方面则主要是服务器折旧成本下降带来,而经过一个周期,研发人员的 SBC 费用开始恢复增长。

其他费用上,三季度主要体现为对游戏的推广费用增长较多。

但从海豚君一直观察的流量变现/成本关系来看,三季度整体而言,单用户能够挖掘的价值增加,说明平台的变现效率在提高。

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握