亚马逊(纳斯达克股票代码:AMZN)是历史上最令人难以置信的成长型股票之一,但它多年来一直萎靡不振,给长期投资者带来了很多挫败感。

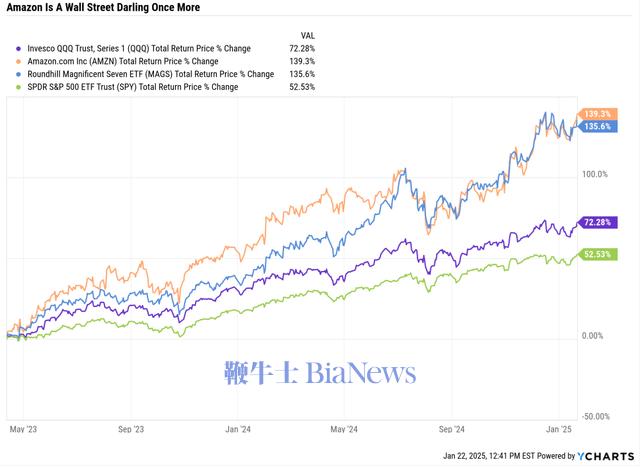

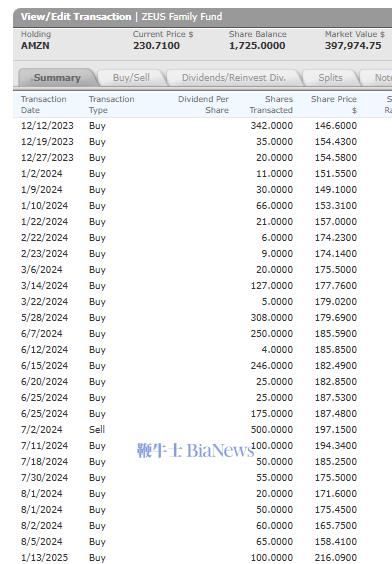

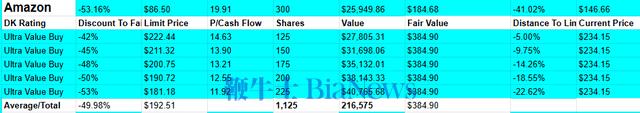

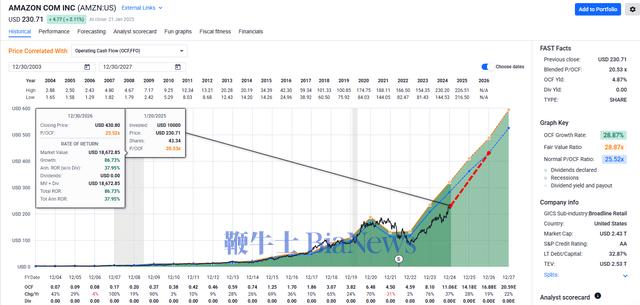

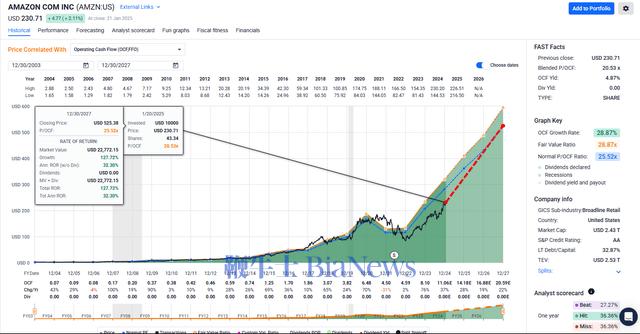

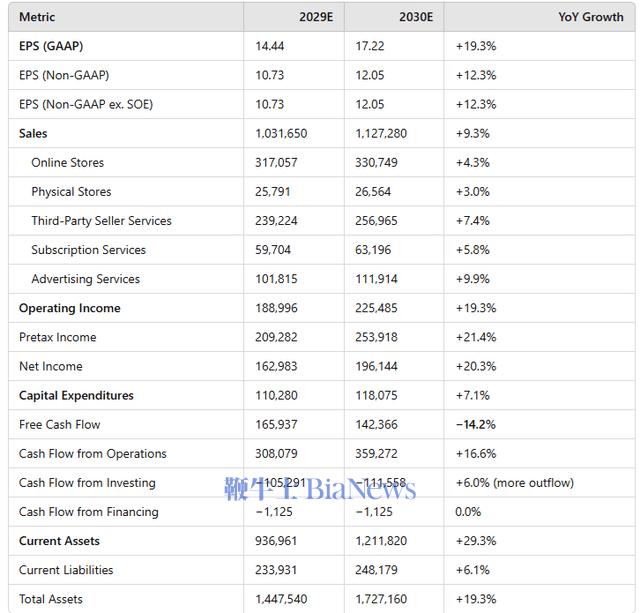

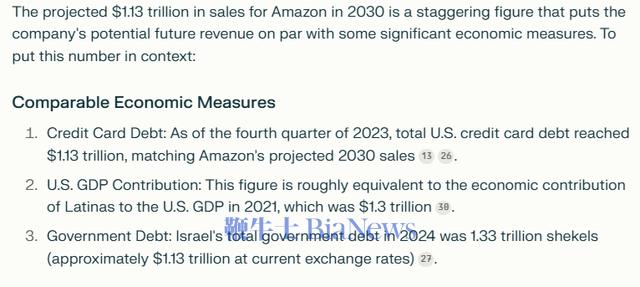

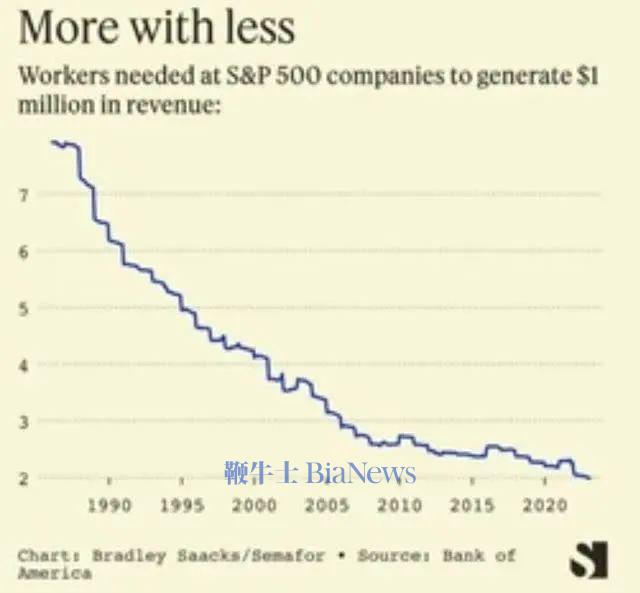

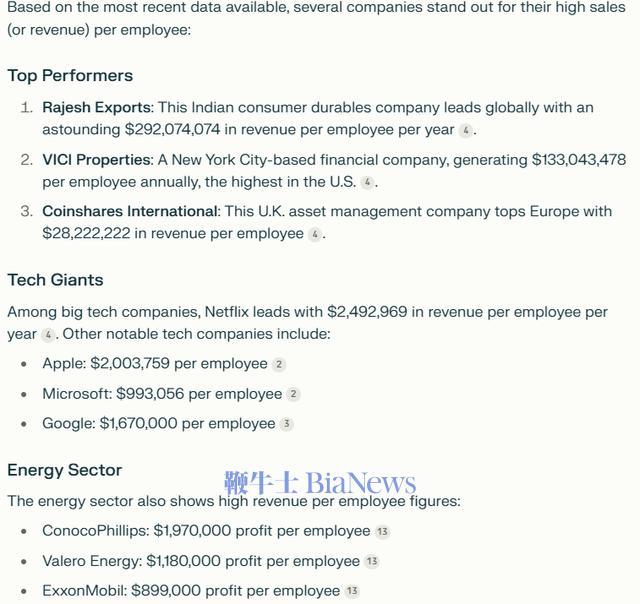

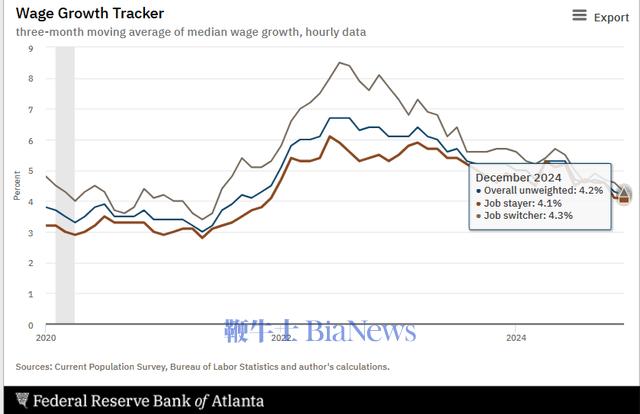

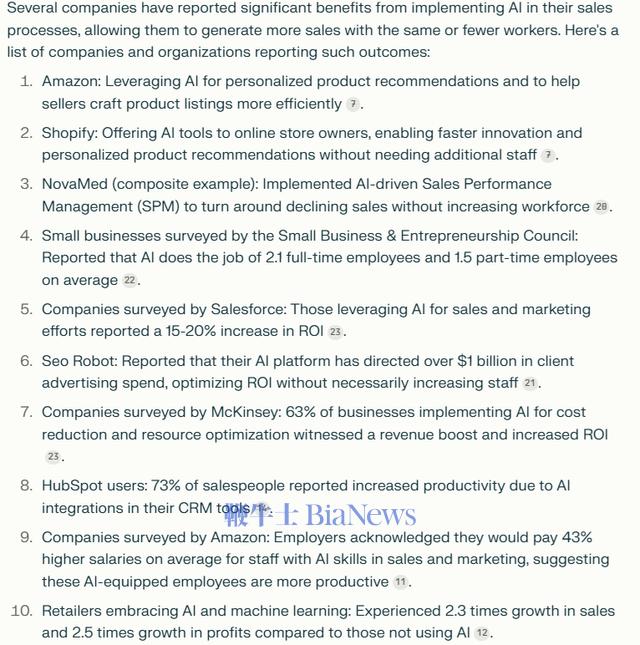

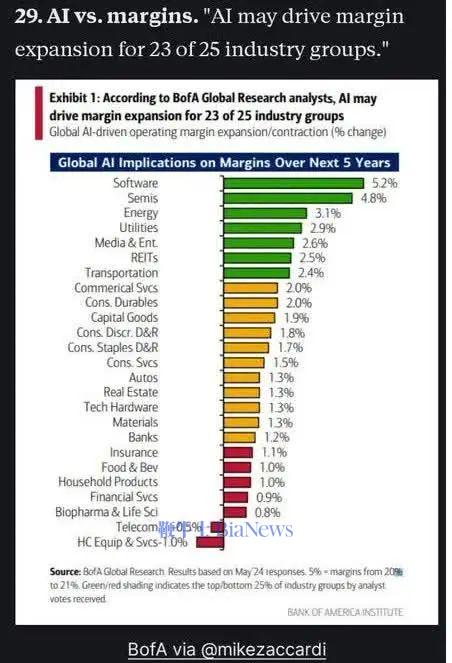

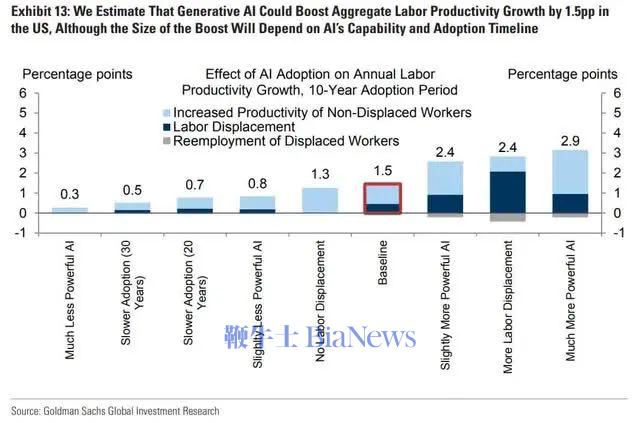

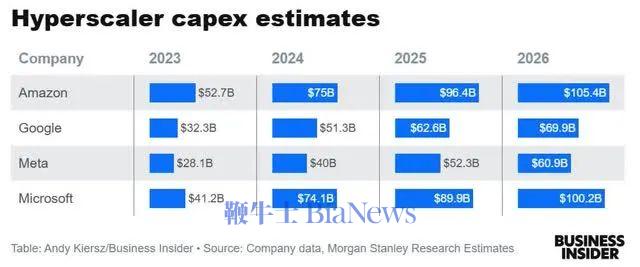

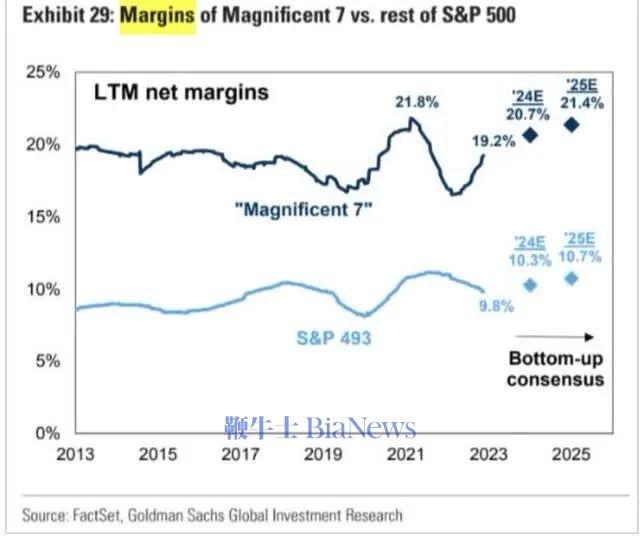

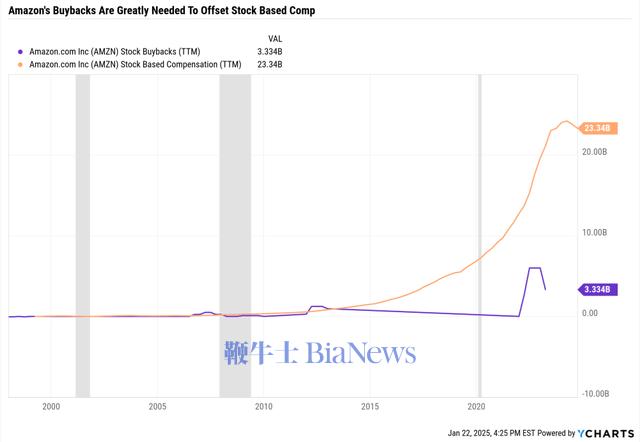

近年来,我已经推荐了数十次亚马逊,因为它的估值不断下降,增长前景强劲。若自七年前开始算起,将所有推荐次数都计算在内,亚马逊平均年回报率达到 18%。而同期,标准普尔 12 个月的平均回报率为 16%。 当然,耐心的投资者在过去两年中也获得了丰厚的回报。亚马逊的回报率是纳斯达克指数的两倍,标准普尔指数几乎是三倍,表现略优于Mag7。鉴于 NVDA 在那段时间内增长了8倍,亚马逊的表现依然令人印象深刻。以公平的价值购买一家出色的公司,比以优惠的价格购买一家公平的公司要好。以合理价格买入一家卓越公司,胜过以优惠价格买入一家普通公司;而我更倾向于以极具吸引力的价格买入一家卓越公司。 基本面上,根据 75 位以亚马逊为生的分析师的共识中位数,作为一家到 2029 年每股自由现金流增长 33.6% 的 AA 级公司,亚马逊的历史估值被低估了 40%。亚马逊被严重低估,即使反弹至 252 美元,上涨 8%(如收益超出预期,加上股息/回购公告),该股仍将低估 35%,依然是超值买入的好时机。即使从这里反弹 41% 至 329 美元,亚马逊也将成为一个强劲的买入点(较历史公允价值有 25% 的折扣)。得益于亚马逊的高速增长,亚马逊的公允价值每周都在稳步上升,这意味着如果它如预期般增长并恢复到 25.52 倍经营现金流的历史公允价值,那么未来 12 个月 66% 的反弹将是 100% 的基本面证明的。亚马逊在未来三年内提供类似巴菲特的回报潜力,这是每个人都知道(也是大多数人喜欢)的蓝筹交易。AMZN 33% 的年回报率潜力将延长至 2029 年,即五年时间框架。目前虽然只有少数分析师愿意估计 Amazon 到 2030 年的基本面,但以下是我们可用数据的增长率。 亚马逊目前对 2029 年的销售增长共识为 11%。即使在 2030 年,预计销售额也将增长 9%,收益增长 12%,经营现金流(股价 20 年来追踪的第一大指标)增长 17%。而这并未考虑回购可能导致的每股年增长率下降 1% 至 3%。换句话说,即使在 2030 年,也就是六年后,现金流/股票也可能出现 18% 到 20% 的增长。如果亚马逊支付 1% 到 2% 的股息,那么总回报潜力的复合年增长率为 19% 到 22%,甚至从现在开始的六年后也是如此。假设这些 FactSet 共识数字正确,至少六年具有类似巴菲特的回报潜力。 到 2030 年底,今天投资的 1 美元可能会变成近 5 美元。这是相当令人印象深刻的增长潜力。但是,亚马逊将如何保持比 SA 快得多的每股现金流增长——大约是 SA 的两倍 2 倍呢?鉴于分析师目前预计六年后销售额将达到 1.13 万亿美元,因此在 2029 年或 2030 年之后以每年 9% 至 10% 的速度增长可能具有挑战性。就上下文而言,这是 2023 年美国信用卡债务消费者的总金额。但可以预计到 2029 年,亚马逊的销售额增长仍将保持在两位数,到 2030 年将接近 10%。未来五年的累计共识销售额将达到 5.5 万亿美元,产生 7200 亿美元的自由现金流。那么,像亚马逊这样规模庞大(2025 年共识销售额超 6000 亿美元)的公司,如何将 10% 的销售增长转化为 21% 的自由现金流呢?答案在于利润率的提升。亚马逊的利润率预计在六年内以 8% - 20% 的复合年增长率增长。以人工成本为例,美国经济的 70% 是服务业,服务经济成本的 70% 是劳动力,也就是说,总业务成本的 49% 是人工。假设一家公司有 100 名员工,创造了 1 亿美元的销售额。在美国,标准普尔公司的平均每位员工销售额为 50 万美元。一些科技巨头公司,每位员工能创造高达 200 万美元的收入。美国排名第一的公司是房地产投资信托基金 VICI Properties(VICI),每位员工创造价值 1.33 亿美元,世界上表现最佳的公司是 Rajesh Exports,每个员工创造收入接近 3 亿美元。目前美国工资增长率为 3.9%,已降至疫情前的正常水平。 如果工资以 4% 的速度增长,公司就需要将销售额增加 4% 以维持利润率;若在员工数量不变的情况下,将销售额增长 5%,那么利润和利润率就会增加。如下图:AI 如何提高利润率的一些示例这就是为什么人工智能有望提高除两个行业外的所有行业的利润率,尤其是大型科技公司(根据美国银行的数据,每年利润率增长 1%)。 换句话说,只要实物商品的效率和生产力与更高效的员工相匹配,利润率就可以无限期地提高。 高盛认为,从 2027 年到 2037 年,美国 1.6% 的长期生产率基准将上升 0.3% - 2.9%,达到 1.9% - 4.5%;3.1% 的基准情况意味着 3.3% 的 GDP 增长(忽略人工智能基础设施支出)。Stargate 项目现在预计每年价值 1250 亿美元,预计每年价值 1250 亿美元,摩根士丹利预计到 2026 年超大规模人工智能的年度支出将达到 3360 亿美元,由此可见,人工智能基础设施支出(仅 7 家公司每年就支出 5000 亿美元)对 GDP 的提升作用显著,仅这 7 家公司的人工智能支出就能使每年 GDP 增长 1.7% 。利润率随时间增长的另一种方式:利润更高的企业实现更强劲的增长标准普尔的利润率创下历史新高,因为大型科技公司的利润率处于历史高位,且大型科技公司的增长速度超过了标准普尔的其他公司,所以大型科技公司在标准普尔市值中的占比(约 50% 且持续上升)不断提高,进而提升了标准普尔的整体利润率。亚马逊也是如此,其利润率最高的业务(AWS 和广告)正是增长最快的业务。它还在多个潜在的万亿级市场进行投资,如数字零售、第三方物流(到 2030 年每年超 1 万亿美元)、卡车运输(到 2030 年每年 3 万亿美元)、机器人出租车(到 2030 年每年高达 11 万亿美元)、机器人技术(到 2050 年每年超 7 万亿美元)、医疗保健(仅美国每年支出超 5 万亿美元)以及人工智能。Amazon 拥有巨大的未来技术增长机会,年销售额达数十万亿。花旗集团估计,到 2050 年,仅人形机器人市场每年就可达 7 万亿美元。亚马逊的增长跑道漫长而强大,具有令人难以置信的可选性。即便其中某些业务未能成功,没有机器人出租车业务,特斯拉可能只是一家普通汽车公司;而没有机器人出租车业务,亚马逊依旧是亚马逊!分析师预计,到 2030 年,亚马逊经债务调整后(包括租赁义务)的现金储备将超过 5000 亿美元,现金总额将超过 1 万亿美元。若亚马逊如预期般增长,它可能成为历史上第一家坐拥 1 万亿美元现金的公司。届时,公司每年可从美国国库券中获得 180 亿美元的净利息收入,即每月 15 亿美元,每周近 4 亿美元。此前,苹果(AAPL)在启动公司历史上最大规模的现金返还计划前,现金储备达到 2500 亿美元,而到 2028 年年中,亚马逊有望超过这一现金水平。此外,亚马逊有望在 2030 年或之前成为 AAA 级公司。谷歌(Alphabet,GOOG、GOOGL)、微软(Microsoft,MSFT)、元(Meta,META)、英伟达(Nvidia,NVDA)和苹果(Apple,AAPL)都支付股息,并进行大规模股票回购。网飞(Netflix,NFLX)刚刚批准了 150 亿美元的回购计划。亚马逊呢?在 2022 年 3 月,它授权了 100 亿美元的回购。近年来,亚马逊的股权竞争呈爆发式增长,在疫情期间,其员工数量大幅增加,因此随着时间推移,通过回购来减少股票数量是合理的。那么股息方面呢?像 DGRO 这样的热门交易型开放式指数基金(ETF),一旦亚马逊宣布股息,就会将其纳入指数基金,这或许就是元(Meta)和谷歌(Alphabet)在宣布股息当天股价上涨 10% - 20%,并提高回购授权的原因。如果亚马逊股息的增长接近分析师预期,那么这在数学上是必然的。我相信,2025 年亚马逊会在财报发布会上宣布股息,毕竟第四季度是历史上商品销售最火爆的季度,若要最大化股息公告的影响力,1 月 30 日的第四季度财报发布之时将是最佳时机。亚马逊看似势不可挡,但没有一家公司是绝对 “稳赚不赔” 的。那么,是什么可能让一家在云计算、数字零售、广告、流媒体等诸多关键领域拥有巨大市场份额的公司发展受阻呢?

Temu 的出现展示了全球新贵如何挑战亚马逊的价值主张。Temu 允许中国工厂直接向美国消费者销售产品,有时价格比亚马逊便宜 10 倍。虽然我看重亚马逊 Prime 会员服务的便利性,以及能轻松快速退回有缺陷或不符合预期商品的优势,Temu 也有退货政策,只是相较于亚马逊,其退货流程更复杂、不够便捷。但关键在于,在一个机器人、自动化和人工智能盛行的时代,小公司也能创造奇迹,亚马逊可能会失去其竞争优势。

另外,我们不能忽视,塔吉特(Target,TGT)和沃尔玛(Walmart,WMT)等商业巨头如今已复制了亚马逊 Prime 会员服务模式。即便 Temu 未来不一定能超越亚马逊,沃尔玛也足以与之竞争。

再者,即使亚马逊在 2030 年实现预期的 17% 的复合年增长率(届时复合年增长率超 30%),它也可能成为政府监管机构关注的对象。

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握