来源:燃财经(ID:rancaijing)

新一季的财报,趣店又获得了亮眼的数据。

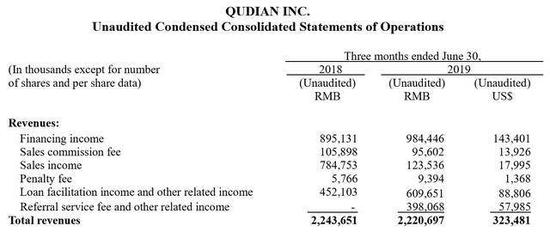

美国东部时间8月16日盘前,趣店集团发布了2019年第二季度财报。趣店Q2录得总收入22.2亿元人民币(3.2亿美元),按照非美国通用会计准则,调整后净利润为11.6亿元人民币(1.7亿美元),同比增长57.1%。截至收盘,趣店股价上涨2.65%,报收8.92美元。

收入的大幅增长,得益于趣店开放平台业务的增长。财报显示,2019年第二季度,开放平台业务收入近4亿元人民币,环比第一季度增长150.8%,而去年同期该数据为零。相比来说,贷款便利化收入、融资收入增速并没有那么突出。趣店创始人、董事长兼CEO罗敏也在财报中表达了对开放平台的重视。

然而,尽管开放平台开局表现良好,但说到底是建立在消耗趣店原有放贷能力和用户积累之上,给人的感觉是“吃老本”。

趣店的崛起,得益于现金贷。但在经历了2017、2018年的现金贷黄金时期后,整个行业面临增长压力。实际上,罗敏很早便预感到这一变化,为此,从2017年至今,趣店尝试了包括大白汽车、儿童阅读、在线教育、校园社交、家政等二三十种其他业务,但这些尝试逐一失败。

如今,看上去趣店依然有着较好的营收和利润,然而随着金融业务监管收严、存量业务进入瓶颈,除了老本,留给趣店的似乎已经不多了。

罗敏曾发表文章公开表示,不再从公司领取薪水和奖金,直至趣店集团市值达到1000亿美元。而尴尬的现实是,趣店市值已经从上市时的113亿美元跌至24.9亿美元,跌去78%。

亮丽的营收,掩盖不住危机

尽管在第一季度的财报中,趣店曾经全力押宝的大白汽车项目被宣布停止,但这并未影响二季度的创收。

趣店的二季度财报,给足了投资者想要的亮眼数据。趣店集团Q2总收入22.2亿元,调整后净利润11.6亿元,同比增长57.1%,创历史新高。

今年6月,趣店还发布公告,将2019年净利润目标上调为“调整后净利润45亿元”,相较2018年12月13日公布的35亿元净利润目标,上浮近30%。二季度财报发布后,趣店集团CFO杨家康表示:“基于开放平台业务的强劲增长势头,我们很有信心完成2019年全年调整后净利润超45亿元人民币的目标。”

在大白汽车项目停摆后,开放平台业务成趣店新一轮的战略核心,使趣店的盈利能力得到提升。开放平台战略自2018年第三季度宣布启动,简单来说,是将不符合趣店现有服务规则的优质用户,推荐给合规的金融科技平台、金融机构等,赚取双方的服务费。

财报显示,2019年第二季度,开放平台业务实现收入近4亿元。

除此之外,趣店的贷款便利化收入及其他相关收入为6.097亿元,同比增长34.8%,融资收入为9.84亿元,同比增长10%。但相比开放平台业务,这两项收入的增长速度远远落后。

本季度,趣店的用户数量也得到了大幅增长。截至2019年6月30日,趣店累计注册用户数增长至约7600万,累计借款用户超1830万,服务用户从上一季度的540万增长至610万。

趣店集团2019年二季度收入

趣店集团2019年二季度收入

在业务规模大幅增长的同时,趣店资产质量保持稳定。截至二季度末,180天以上的坏账率低于2.6%。

趣店的利润也相当丰厚,最近连续3个季度净利润率保持在40%以上,Q2净利润率更是高达51.5%。

趣店各季度净利润率 制图 / 燃财经

趣店各季度净利润率 制图 / 燃财经

然而,这门生意想要保持“躺赚”并不容易。拿Q2的数据与Q1相比,差距立显。

燃财经发现,在2019年一季度,趣店总收入20.97亿元,调整后净利润9.74亿元,尽管低于二季度,但其同比增长达到187.9%,为其历史新高。

具体收入方面,融资收入二季度为9.84亿元,一季度为10.11亿元;贷款便利和其他收入二季度为6.1亿元,一季度为6.44亿元;销售收入二季度为1.24亿元,一季度为1.37亿元,违约金收入、销售佣金费也出现环比下降。

趣店Q2老业务收入环比下降(单位:亿元) 制图 / 燃财经

趣店Q2老业务收入环比下降(单位:亿元) 制图 / 燃财经

也就是说,除了推荐服务费收入(即开放平台业务)二季度收入为3.98亿元,比一季度1.59亿元高出150.8%之外,趣店原有业务的收入,均在环比下滑。

而且,在坏账率方面,截至一季度末,趣店180天以上的坏账率低于1.9%,风险可控。相比之下,二季度涨了近0.7%的坏账率。

老业务增长乏力,一方面是因为国家政策对于现金贷业务的收紧,趣店不得不转做利润率更低的助贷业务,另一方面,2018年8月,趣店和蚂蚁金服的合作合同到期,趣店面临着很大的用户增长压力。

除了业务经营方面,趣店面临的牌照压力也不容忽视。

一位接近趣店的人士告诉燃财经,到目前为止,趣店还没有一张有含金量的牌照,“所谓有含金量的牌照,说白了就是‘一行三会’发的牌照,比如消费金融牌照。金融是一个强监管的行业,按照国家规定必须持牌经营。”该人士介绍,目前趣店持有的是包括融资担保在内的地方性金融牌照,只能进行借款担保等业务,这也是趣店转型做助贷的原因之一。

由此,趣店的危机显而易见。

除了“趣店”,其他尝试均失败

按照现金贷的监管要求,贷款需要有场景支持。

正是因为这样的限制,2017年10月,趣店上市之后便启动了大白汽车项目。大白汽车,是趣店旗下对新车提供金融贷款的业务。彼时的罗敏意气风发,在2018年趣店年会上,他宣布大白汽车在2018年将卖出10万辆车,成为全国汽车零售的TOP5,再过几年,大白汽车的年销量将达到200万辆,成为全球最大的汽车零售商。

他甚至发表文章公开表示,“自2018年1月1日起,本人在趣店集团工作期间,不再从公司领取薪水和奖金,直至趣店集团市值达到1000亿美元。”

一时间,大白汽车成为集团上下的工作重心,整个集团倾力而为。这样的付出,效果也显而易见。用了大约80天的时间,趣店在全国开了175家自营门店,这个速度超过所有竞争对手。

然而,大白汽车来得快去得也快。项目启动不到一年就被曝出关店的传闻,2018年9月,有消息称大白汽车3天时间内在全国关了131家门店,此后全国门店仅剩48家。

零壹财经此前的报道中曾对此进行分析。“整个大白汽车项目,基本上没有一个汽车行业出身的专业人士。”大白汽车前员工称。报道称,大白汽车项目尽管由罗敏牵头、趣店集团高级副总裁许龙执行,从全国招聘了大概600多名211、985高校毕业生作为管培生,但是他们一般都是刚毕业几年,而且之前的工作经验基本不在汽车行业内。

大白汽车的线下门店

大白汽车的线下门店

在这其中,面临最直接的问题是,汽车销量不足,没法覆盖大白汽车线下运营的巨大成本。大白汽车通过线上和线下两个渠道获客,线上客源不足,在线下又拼不过竞争对手。

实际上,汽车金融领域历来是个竞争惨烈的阵地,没有巨头的加持,入局较晚的大白汽车在一众竞争对手当中的确显得势单力薄。大白汽车的主要竞争对手,是做互联网汽车直租的公司,包括阿里和蚂蚁投资的弹个车、瓜子旗下的毛豆新车、京东金融投资的花生好车、腾讯投资的易鑫金融,还有妙优车、优信新车等。

这些企业在巨头加持下,有更强的资本实力。

今年5月21日,趣店正式停掉大白汽车项目。趣店集团高级副总裁许龙曾对大白汽车关停的原因解释称,“这项业务规模增长的速度达不到预期”。

一名趣店前员工告诉燃财经,“新业务达不到预期就停掉”的现象在公司内部非常正常。

“公司经常尝试一些新项目。一般罗敏或其他领导层想到了一个项目,就拉出三四名员工组成一个小组,然后给你一个月的时间把产品做出来。如果项目符合预期就把它做大,如果不符合预期就当即停掉,再去做下一个项目。”该趣店前员工称。

他称,从2017年至今,趣店尝试的项目不下20个,除了大白汽车,还有奢侈品租赁项目、在线教育项目“趣学习”、校园社交项目“相同”、高端家政项目“唯谱家”、少儿阅读项目“大白儿童阅读”,甚至连员工都难以记住这些项目。

这种“走马观花”式创新过后,趣店似乎仍是什么都没留下。

曾经意气风发的罗敏,似乎看到了现实的无奈。他在今年一季度财报发布后称,“鉴于这些核心业务线的激增和可见增长,我们将继续专注于基于技术的消费信贷服务,并已停止在消费信贷机会之外的努力。”

开放平台,存量老本的生意

罗敏声称专注的“基于技术的消费信贷服务”,实际上是趣店的开放平台业务。

从财报上也不难看出,开放平台现在是趣店业务的重中之重,目前全公司都在参与这项业务。

开放平台业务的推出,起因是趣店在经过多次自建场景失败后,转换了思路——与场景合作。

2018年第三季度,趣店宣布启动开放平台战略,推出流量分发业务和交易分发业务。从名字上看,新业务似乎野心颇大,然而在多位业内人士看来,这只是打个概念。

“开放平台,其实并不是个新事物,金融行业早就有这样的业务。它本质上就是一端对接合作伙伴,一段对接金融机构。通俗来讲,它有点像助贷业务,但比助贷业务还多一环,就是对接合作伙伴。”一互金从业人员告诉燃财经。

“去年下半年我曾经见证了开放平台的推出。那段时间,正好是趣店和蚂蚁金服合作终止的时候,当时集团一方面有活跃用户增长的压力,另一方面也有资金的压力。开放平台的推出,正好能解决这一问题。”上述趣店前员工称。

他解释称,按照最新财报数据,趣店平台的注册用户超过7600万人,但服务的只有610万,这意味着超过90%的注册用户是服务不到的,“趣店的开放平台,就是把这部分用户开放给别的金融机构,对接他们借贷,即激发存量用户的借贷需求,也为金融机构带来客源,如此一来便增加一部分收入。”

这与罗敏的说法相似。在此次财报中,罗敏称,“从战略上讲,通过我们的开放平台计划,我们正在进一步开放我们的休眠注册用户群,超越我们的贷款账簿,向希望扩大自己贷款账簿的金融机构合作伙伴开放。”

早在第一季度,趣店通过向100多家金融机构分发250余万用户流量,实现1.59亿元的收入;第二季度,罗敏表态称“开放平台业务表现也超出预期。截至目前,趣店与100多家持牌金融机构保持了良好的合作关系。”

不过,从Q2的收入贡献比例来看,开放平台带来的收入占比约20%,整体收入的支撑点还是来源于老业务。将来,一旦“存量用户”开掘殆尽,开放平台还会面临用户流失的风险以及用户增长的压力。

换句话说,趣店正在把自己的老本向外出售。等到出售完,趣店还剩下什么?

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握