鞭牛士报道 近日,OKEx的赚币产品接入UniSwap协议,用户可直接在OKEx平台提供USDT-ETH流动性挖取UNI。实际上自从9月16日UniSwap宣布上线UNI,OKEx等头部交易所第一时间上线了UNI相关产品,UniSwap流动性也从9月16日的9.16亿美元4天内上涨至21.6亿美元,受欢迎程度可谓万人空巷。本文收集了可行的估值方法对UNI进行估值,试图探讨UNI到底值多少钱。

一、 UNI简介

1. UniSwap和UNI

UniSwap是DeFi领域当之无愧的龙头,允许ETH和ERC20代币的自由兑换,不需要KYC,并开创性地引入了极简的数学模型自动做市。但UniSwap前期一直没有发币,同样采取了自动做市商制度的Curve早在8月份发行了代币CRV,甚至借鉴了UniSwap大量代码的SushiSwap推出代币SUSHI,吸引了不少UniSwap的流动性。顺应市场需求,同时反击吸血项目,UniSwap决定发行自己的代币UNI。

2. UNI分配

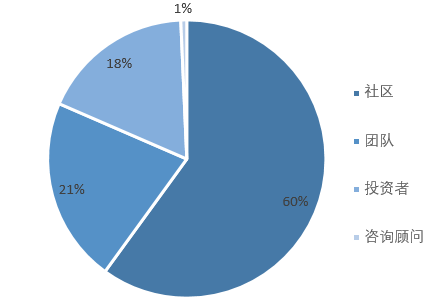

UniSwap前4年将发行10亿UNI,其中6亿属于社区,2.15亿属于团队,由于UniSwap在去年4月和今年8月分别融资180万美元和1100万美元,1.8亿UNI将分给投资者,剩下的UNI分给咨询顾问。4年之后UNI将以2%的通胀率永续增长。截止目前,UNI已发行1.2亿。

图:UNI代币分配

3. UNI现状

OKEx最先开启UNI-USDT交易,根据OKEx交易数据,UNI上线后价格一路攀升,在9月19日达到最高随后价格有所调整,但是9月22日UNI几乎直线下跌。UNI上线时间不长,且价格可谓大起大落,反映出市场尚未对UNI形成稳定的价值认知。

二、 UNI究竟值多少钱

1. 加密数字货币的价值基础

比特币诞生之后,加密数字货币层出不穷,经历了山寨币大爆发后,有的加密数字货币朝生夕死、旋起旋灭,也有的存活至今。加密数字货币背后的价值依赖可划分为两方面:

技术层面:新加密数字货币背后的项目存在技术创新,或者是对已有项目参数、性能等的改进,这类币有莱特币LTC、Filecoin的FIL等。

非技术层面:有的币可能技术层面的亮点不多,但是其社区价值以及宣传上的故事性较强。2013年末的狗狗币(Dogecoin)就是一个典型的案例,其形象来源于网络上流行的日本柴犬神烦狗,赞助过美国纳斯卡车赛(NASCAR)车手,资助过牙买加国家雪橇队2014年冬奥会,让许多人知道了狗狗币。但是非技术层面的价值依靠是不可持续的,项目风头正盛时币价较高,但是缺乏长期价值支撑币价会逐渐下滑。

值得注意的是,由于市场的不理性,短期存在代币和平台价值割裂的现象,如前文提到的宣传炒作短期内哄抬币价的例子。

按照前文的分类,UniSwap技术上的创新点在于简洁数学模型引入的自动做市商AMM,从UniSwap到UniSwap V2,引入了更多智能合约、修复Bug、加入预言机和闪电互换功能,逐渐坐上DeFi第一把交椅,显示出市场的认可度。非技术层面的亮点在于去中心化、不需要KYC等制度设计,同时,长期积累的口碑和SushiSwap等事件也给UniSwap增加了传播上的故事性。

2. 可比项目法

UNI目前的价格波动较大,尚未稳定,市场上存在上币较早的DEX项目价格已经趋于稳定。假设长期来看平台越好,代币价值越高,用总锁仓量TVL衡量DEX平台的规模,则代币市值与平台TVL成正比。

表1 可比项目估值

平台 | 代币 | 流通量(亿) | 币价 | 市值(亿) | TVL(亿) | 估值 |

UniSwap | UNI | 1.30 | 4.73 | 6.14 | 1.74 | |

SushiSwap | SUSHI | 1.00 | 1.34 | 1.34 | 0.4337 | 4.14 |

Curve | CRV | 0.60 | 0.924 | 0.56 | 1.26 | 0.59 |

Balancer | BAL | 0.08 | 13.35 | 1.09 | 0.4119 | 3.55 |

如上表所示,分别以SushiSwap、Curve、Balancer作为可比项目,对应UNI估值分别为4.14、0.59、3.55,去掉极端值Curve的情形,则UNI按照可比项目估值的范围约为3.55-4.14美元。

3. 成本法

现在获得UNI的途径有UniSwap的4个流动性池,ETH/USDT、ETH/USDC、ETH/DAI和ETH/WBTC,每个池子每天分得83333.33UNI,假设参与UNI挖矿的投资者的收入和机会成本一致,即UNI收入+交易费收入=机会成本。机会成本以Curve平台的最高收益率52.06%衡量,换算为日收益率约0.14%。

表2 成本法估值

流动性池 | 流动性(亿) | 交易费用(亿) | UNI收入 | 机会成本 | 估值 |

ETH-USDT | 3.816 | 0.002 | 83333.33 | 0.0014 | 4.14 |

ETH-USDC | 3.450 | 0.001 | 83333.33 | 0.0014 | 4.21 |

ETH-DAI | 2.922 | 0.001 | 83333.33 | 0.0014 | 3.72 |

ETH-WBTC | 3.843 | 0.001 | 83333.33 | 0.0014 | 5.93 |

平均 | 3.508 | 0.001 | 83333.33 | 0.0014 | 4.50 |

则根据机会成本计算得到的平均UNI估值应为3.87美元。

4. QTM法

货币数量论(Quantity Theory of Money)最早来源于16世纪Nicolaus Copernicus和Jean Bodin,后经18世纪的David Hume和Richard Cantillon发展,20世纪的Alfred Marshall 和大名鼎鼎的艾文·费雪(Irving Fisher)将其变成现在我们熟知的数学公式形式:

QTM应用的前提是货币可以被交易,并且计算得到的是货币的长期价值。目前放出的UNI多提供给了社区,长期持有UNI的人并不多,UNI主要被用来交易,因此QTM适用于UNI现在的条件。下表阐述了公式的符号含义和选取的指标。

表3 QTM符号含义及指标选取

符号 | 符号含义 | 现实意义及指标选取 |

M | 货币供给 | 已发行量M*来自CoinGecko,但是考虑到部分地址持币并不流通,假设M=M**f,f=1-留存率 |

V | 货币速度 | 1天内1 UNI的交易笔数 |

P | 产品或服务的价格水平 | 单位产品或服务以UNI为单位的价格,即1/p,p代表UNI价格 |

Y | 产品或者服务的总交易量,也用T、Q表示 | 用UNI购买其他代币、期货合约等产品的总交易量,用CoinGecko的24小时交易量表示 |

考虑到部分地址持币并不流通,所以假设实际流通的UNI货币供给M=M**f,f为货币流通率,即f=1-留存率,那么f取值范围为0-1。

根据9月22日CoinGecko的数据估算V为1.89,根据9月23日数据估算V为1.47,9月24日为1.75,所以货币速度V近期的变化较大。

将公式变形得到UNI价格p的计算方法:

用CoinGecko最新数据估计UNI速度,约为1.75,假设所有人都不打算长期持有UNI,都用作交易,即f=1,则对应的UNI估值为4.15美元,下表列举了UNI估值随着f和V的变化情况:

表4 UNI估值随着f、V变化的范围

V UNI估值 f | 1.4 | 1.5 | 1.6 | 1.7 | 1.8 | 1.9 | 2 |

0.7 | 8.46 | 7.90 | 7.40 | 6.97 | 6.58 | 6.24 | 5.92 |

0.8 | 7.40 | 6.91 | 6.48 | 6.10 | 5.76 | 5.46 | 5.18 |

0.9 | 6.58 | 6.14 | 5.76 | 5.42 | 5.12 | 4.85 | 4.61 |

1 | 5.92 | 5.53 | 5.18 | 4.88 | 4.61 | 4.36 | 4.15 |

当f越小,即更多的人长期持有UNI但不流通,市场上流通的UNI变少则UNI估值越高,按照前文的分析,UNI上线不久且大多给了社区,投资者交易热情较高,所以现阶段的f十分接近1。当V越大,即UNI交易的频率越高,对应UNI的估值越小。

三、 结语

UNI上线以来其价格像过山车一样大起大落,市场尚未形成一致的预期。本文总结了常用的加密数字货币估值方法并应用到UNI,提供了UNI估值方式和UNI价值的参照。估值结果均显示,根据当下市场的信息,UNI价格应在3.6-8.5美元左右变动,同时由于市场瞬息万变,估值结果对后续市场不具有参考意义。

表5 UNI估值汇总

估值方法 | UNI估值范围 |

可比项目估值 | 3.55-4.14 |

成本法 | 4.50 |

QTM | 4.15-8.46 |

风险提示:本报告采用的数据、信息根据撰稿时的公开信息,估值结果仅对获取数据时的市场状态有效,并且不构成投资建议。

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握