在广告市场,长视频网站的吸引力在减小,这是不争的事实。不过最近我发现,这一趋势还在加剧。

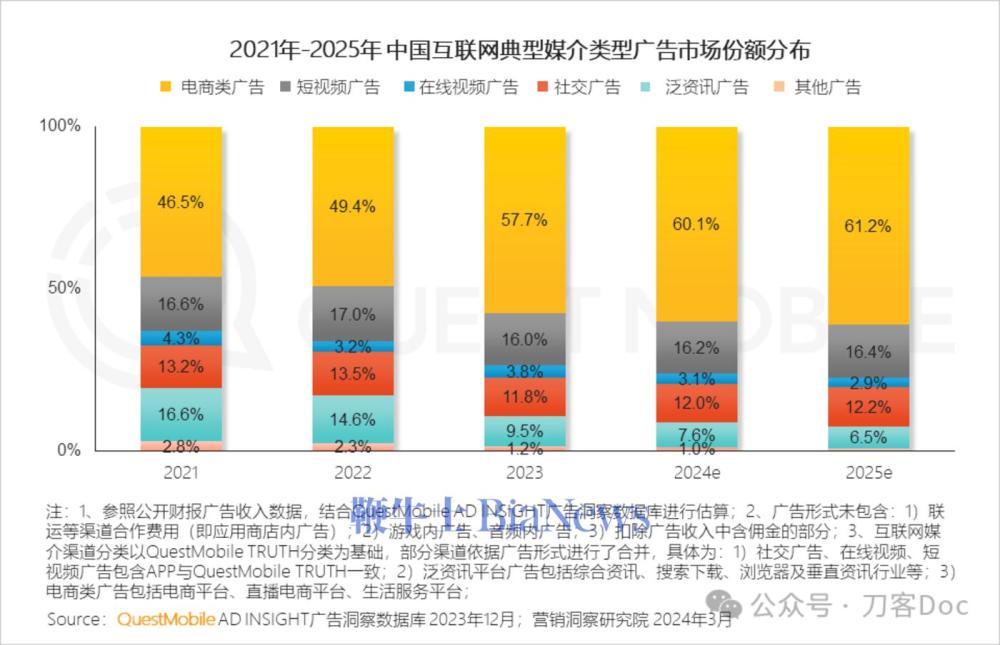

近期,一份QuestMobile的数据预测了互联网各类媒介的市场份额。其中5年来,在线视频广告的份额年年下降,明年预估占比达2.9%,不到3个点了。

这一点也能从财报上反映出来:今年二季度,爱奇艺在线广告收入为15亿元,同比下滑2%。芒果TV亦是此种状况。2024上半年,芒果超媒广告营收17.21亿元,同比下滑3.9%。只有腾讯视频广告业务在增长,二季度广告收入同比增速为30%。但是这也难以扭转长视频在广告市场节节败退的颓势。

01

广告业务的败退除了会员业务的制约,还有个原因是很多广告主在考量长视频广告的效果时,指标发生了变化。

近年来,比起CPM为代表的曝光指标,品牌广告主越来越重视CTR(点击率)。因为CTR是衡量广告吸引力的一个重要指标,直接反映用户兴趣。高CTR通常意味着广告内容更能引起目标用户的兴趣和关注。

同时,CTR还有一个作用就是预测用户的转化潜力。因为用户既然到了点击的阶段,下一步就会开始对品牌种草-消费了,CTR越高带来的销售转化率就越高。

但是,广告主会与把长视频平台甚至短视频平台的CTR进行成本对比,作为后续预算分配的重要参考。

由于长视频广告都只能触达非会员用户,miss了潜在消费能力强的用户群体。即使有少数触达会员的广告,为考虑会员用户的体验,视频网站普遍相对“收敛”,这使得广告主的CTR大打折扣。

此外还有一点,视频平台的流量分布极为不平衡,也让广告主非常头疼:头部IP的优质资源普遍缺量,但是中腰部的普通资源广告主却不买单。

从采买方式上看,头部内容一般是CPM-合约广告的方式,这是广告主最主流和首选的采购方式,常规分级按刊例*折扣,存在议价空间,但是头部综艺/剧,视频平台一般是待价而沽,通常By case核价。

如果列一个list会发现,长视频的KA大客户也就100多个,这些客户支撑着全网一半以上的品牌广告费(区别于效果广告费用)。这些品牌所在的行业集中度很高,主要就是大快消行业,比如食品饮料、日化美妆、3C等。

由于行业属性相同,因而这些品牌在投放定向需求上重叠度也很高,这就造成了优质资源总缺量,品牌只能靠抢。为了维护客情关系,如果真的发生缺量的情况,长视频平台往往会给签了年框的品牌进行10%~20%左右的曝光赠送。

于是你会发现,这两年头部剧集的广告越来越多,动不动就是三四十个品牌,《庆余年2》甚至出现了蒙牛伊利在同一剧中赞助的「奇观」,这种情况以前是极少发生的。

另外一方面,当头部资源抢破头,普通资源(低线城市/低级别内容)库存却大量剩余,无人问津。

因此,爱奇艺、优酷、芒果等平台普通资源(低级别内容)的广告资源位,均接入了ADX(Ad Exchange广告交易平台),一般是CPM/CPV/CPC竞价购买。CPV指的是按照有效观看,例如广告时长15秒,观看3秒以上才计算一次有效观看费用。

这一部分的广告单价较低,长视频网站就按照长尾流量售卖了。好在效果广告的转化效率在提升,再加上AIGC对效果广告素材的生产有了极大的推进作用,效果广告对长视频广告的贡献在提升。

对品牌广告主来说,好的广告位抢不到,差的广告库存又不愿意买,只好将一部分预算从长视频撤走。

02

不同行业对长视频广告的投放有不同的需求,比如食品饮料在内容植入上选择面较广泛,在投放逻辑上,是人群>内容。而美妆类品牌偏好垂直类内容植入,重视内容IP的立意和质感。

头部品牌在选择投放标的的时候,更在乎IP的内容差异、用户人群覆盖。这里面的人群不限于平台用户,也会更重视剧综IP的观众群体用户画像。

投长视频网站的品牌,核心诉求是实现大曝光,触达目标用户进行品宣种草。所以,头部品牌普遍会选择「内容植入+贴片」联投的模式。

比如蒙牛纯甄在《庆余年2》中做了深度的植入,除此之外,它还会匹配更多的贴片广告(比普通资源的CPM贵50%以上),以此形成整合投放的效果,这方面的收入贡献达70%~80%。

这也解释了一个现象,虽然IP内容的植入空间寥寥,对广告营收的拉动贡献有限,却依然非常重要:因为大IP对长视频平台的硬广消耗有极大的撬动效果。

我跟优酷的一个销售朋友聊,他说,也有不少头部客户会选择只投贴片广告这样的硬广。

典型的品牌如苹果、宜家。这主要是因为他们的品牌力极强,品牌安全比曝光更重要。对这些品牌来说,植入广告的风险不小,成本也很大。他们一般对植入的场景、明星以及情节要严格把控,且在投放上要求更安全的环境,不希望自己的品牌出现在擦边、极端新闻的旁边,以免拉低品牌调性。

另外还有一些区域型客户会只投放贴片广告。主要是他们的预算确实不高,属于腰尾部客户,在选人群标签时候,一般都是直接定向所在城市,这个时候内容植入对他们来说性价比就不高了。

03

与视频网站的合作,品牌不会只在一两家投放,而是全都以签年框的形式,爱优腾芒四家主流视频平台雨露均沾,超头部的广告主在单一平台的年度预算一般是2000万起步。

但是这笔预算是根据消耗情况实时变化的,广告主会结合节点(营销节点或者产品上市节点)投放,实际消耗金额不一定就是年框约定的金额,受平台流量、广告库存影响较大,不是说签了2000万就一定在这家平台消耗完。

因此广告费处在不断动态调整的过程中,一些没有消耗完的长视频广告费流向了其他平台。大概两个流向:

1、转向抖音快手等短视频平台

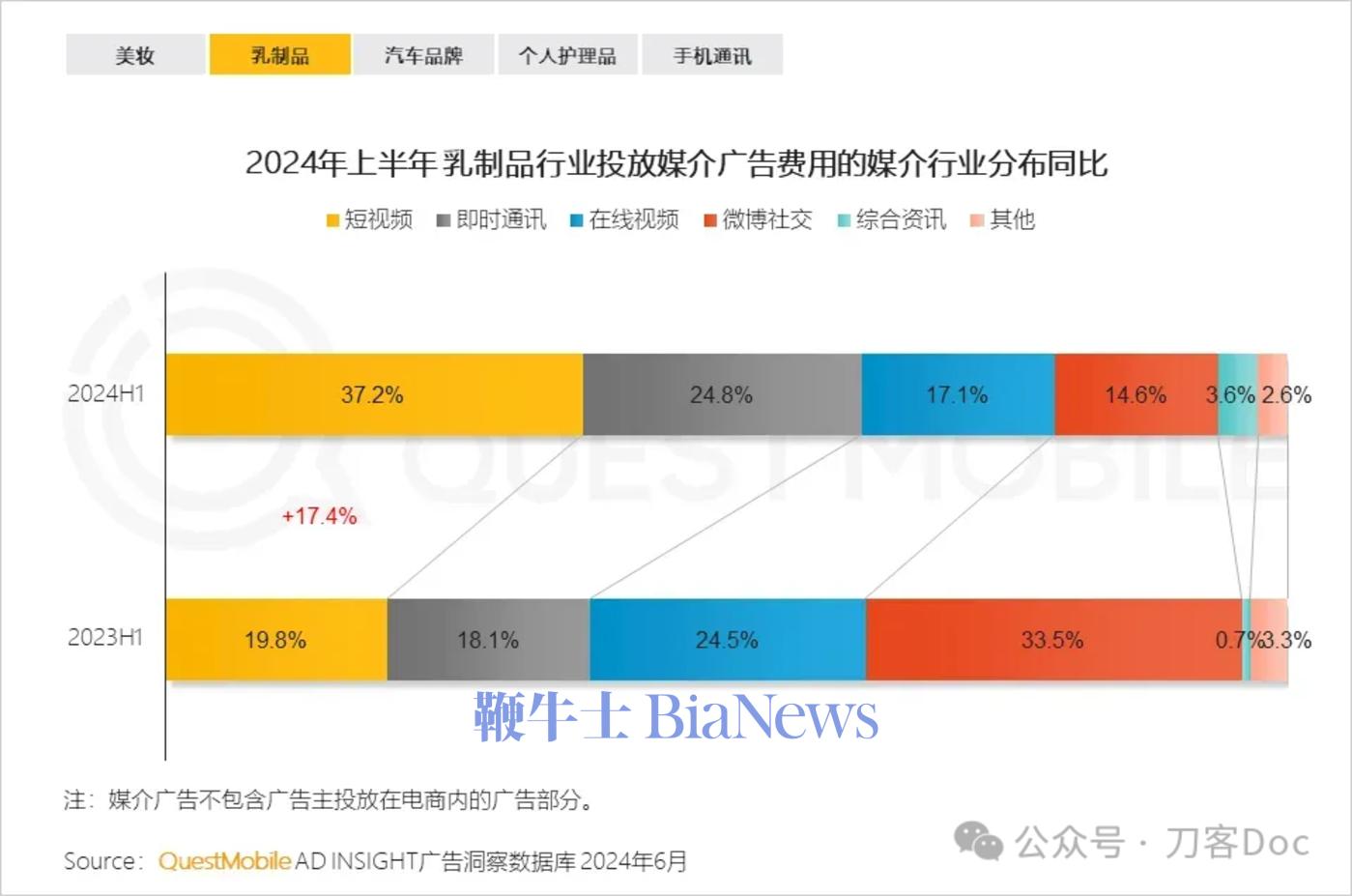

以乳制品为例,伊利、蒙牛为代表的乳企一直是广告投放的最大金主。根据QuestMobile的监测数据,这一行业在长视频上的广告投入也在收缩:今年上半年,乳制品行业仅有17.1%的广告预算分配给了长视频平台,而去年这一比例为24.5%。

与此同时,乳制品企业更倾向于将广告预算投向短视频平台。2024年上半年,乳制品行业有37.2%的广告预算投向了短视频平台,而去年这一比例为19.8%。

这一趋势的背后,是短视频平台在转化效率和变现路径上的明显优势。我访问过欧莱雅的一个品牌经理,她的反馈是,短视频平台的Topview广告,在折算后的CTR成本优于贴片广告,因此将大量预算转移到了短视频平台上。

2、转向达人种草营销,提升用户心智

尽管能实现最大化的曝光,但是品牌已经不满足于A1\A2人群的获取,转向内容营销(种草/KOL),典型如头部美妆客户倾斜预算至小红书、抖音等种草平台。

种草营销的优势是它比传统品牌广告离交易更近,更能拉动销售,同时又比效果广告更能帮助品牌影响用户心智。

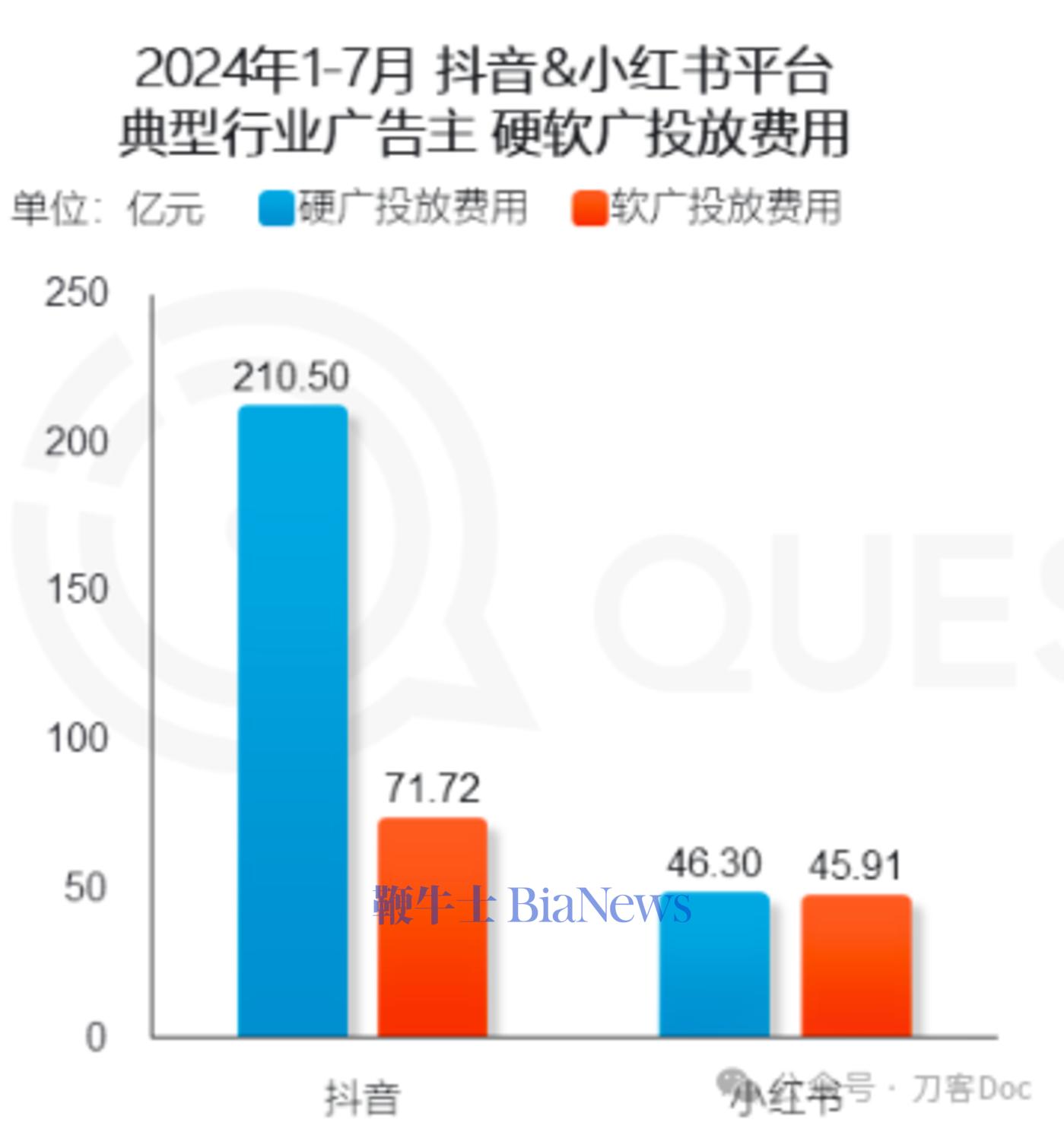

根据questmobile的数据,2024年1-7月,典型行业广告主在抖音和小红书上的软广投放费用分别达到71.72亿元、45.91亿元。抖音硬广和达人软广的比例是3:1,小红书的比例将近1:1。

而据益普索的调研数据,7成受访品牌表示未来的种草投入将占营销总投入的50%以上,几乎所有受访品牌未来1至2年将保持或增加种草营销的预算。

04

目前长视频还没有找到更好的广告模式去增加营收,主要还是靠好的内容作为主要驱动力,来牵引会员和广告收入。但是头部的内容生产依然存在不确定性,市场上爆款剧集和综艺的数量有限。

长视频平台在增加库存上,已经做了很多尝试:

1、想方设法让会员看广告:比如可跳过的前贴、中插;与内容贴合度更紧密的广告等。这些都已经很常见了。

2、采用更炫酷、更有冲击力的创新样式:类似破屏、闪屏、霸屏、全屏暂停、视觉3D等更加吸引用户注意力的广告。

3、把一部分软广按照硬广化(按贴片)售卖:例如正片前口播广告的形式。主要是由于植入内容第三方检测难度大,很多品牌愿意付更高的费用植入监测代码,看植入的广告效果。

4、创新互动广告:比如弹幕广告、评论区广告、互动交互玩法等,互动广告可以有效提升用户的CTR。

在我看来,这些尝试要么很难标准化,只能做定制;要么费用很高,难以普及;要么用力过猛会影响用户体验,所以还不能大幅度提升广告营收。

电视大屏在未来倒可能是一个增长点。

目前海外的YouTube、亚马逊的prime都在CTV联网电视上发力。据 eMarketer 的预测,美国联网电视 (CTV) 广告年销售额超过 10 亿美元的公司数量从 2020 年的 2 家,在今年将增长到 5 家。

不过这一市场在国内比较独特,它是个三角结构:由平台方、牌照方和终端方组成,相对来说比较复杂,同时受到政策监管、效果监测的问题,国内CTV市场一直没有像海外一样爆发,短期内也还难以成为视频平台的第二增长点。

对长视频网站的广告变现来说,前有猛虎,后有追兵。今年以来,连Netflix这个国内长视频的标杆,都开始认真考虑做广告了,爱优腾芒们也是时候认真想一下,怎么能赚更多广告费了。

扫码下载app 最新资讯实时掌握

扫码下载app 最新资讯实时掌握